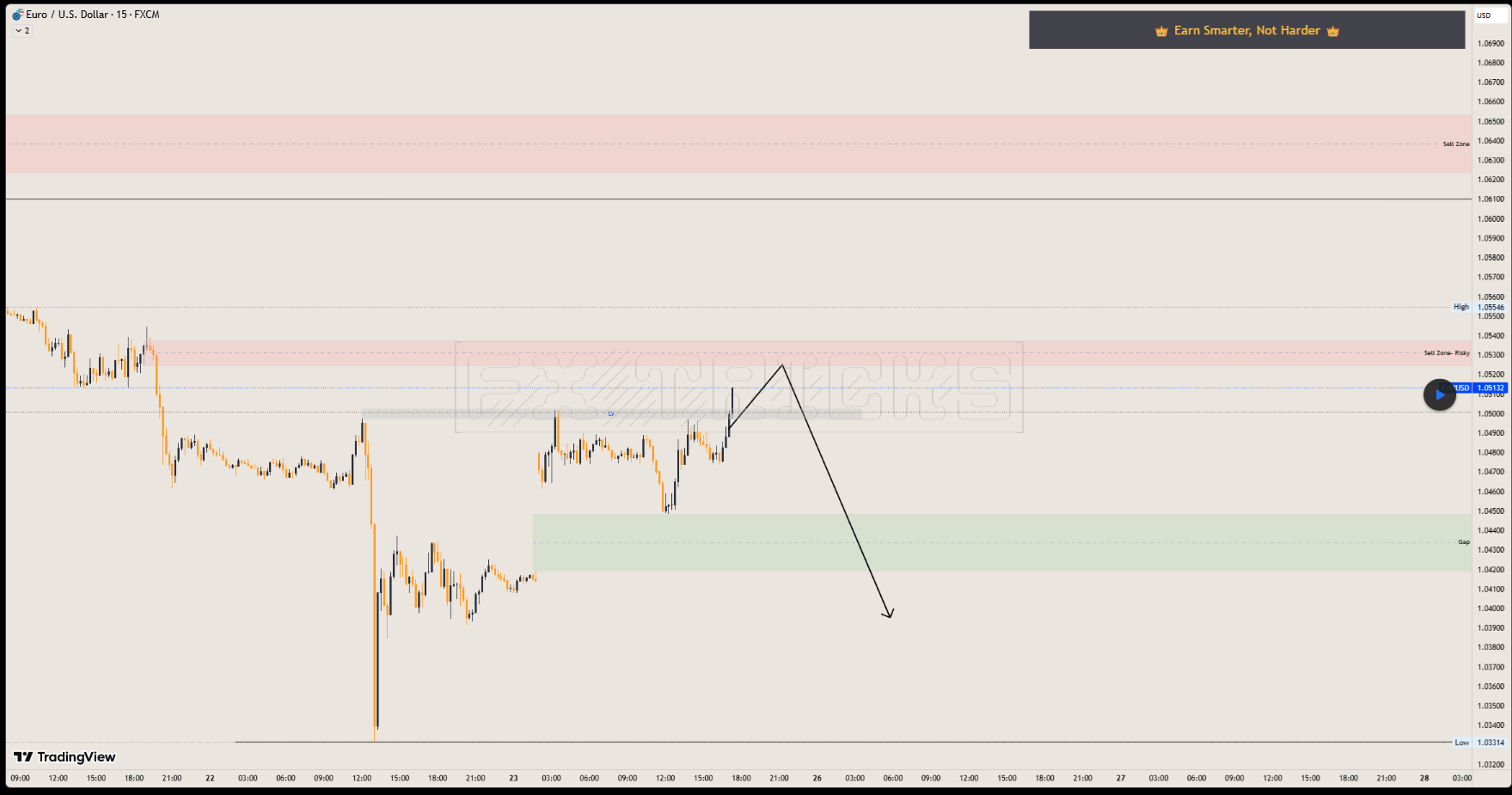

جهت مشاهده این تحلیل بر روی تریدینگ ویو ، بر روی لینک زیر کلیک کنید : مشاهده تحلیل در سایت تریدینگ ویو این نمودار نشان دهنده تحلیل تکنیکال جفت ارز یورودلار (EURUSD) در تایم فریم 15 دقیقه ای است. در این تحلیل از مفاهیم نقدینگی، تغییر ساختار بازار (Market Structure) و پر کردن گپ (Gap Fill) استفاده شده است. نقاط کلیدی تحلیل: مناطق قرمز (Sell Zones): نشان دهنده نواحی مقاومتی هستند که احتمالاً فشار فروش در آن ها افزایش می یابد. منطقه "Sell Zone - Risky" به عنوان ناحیه ای پرریسک مشخص شده که ورود به معاملات فروش در آن نیازمند تأیید بیشتر است. سناریوی مورد انتظار: در ابتدا، قیمت به سمت مناطق فروش (Sell Zones) حرکت می کند تا نقدینگی لازم جمع آوری شود یا آزمایش مقاومت انجام گیرد. پس از رسیدن به این نواحی، انتظار داریم قیمت دچار واکنش نزولی شود. در نهایت، حرکت نزولی به سمت منطقه سبز (Gap) ادامه پیدا می کند تا شکاف قیمتی هفته جاری پر شود. جهت کلی بازار (Bias): بازار پس از رسیدن به مناطق فروش (Sell Zones) و واکنش نشان دادن، احتمالاً در یک روند نزولی قرار می گیرد. هدف نهایی این تحلیل، منطقه سبز (Gap Zone) است که به عنوان حمایت بالقوه عمل خواهد کرد. نتیجه گیری: این تحلیل یک ترکیب جامع از نواحی نقدینگی، تغییر ساختار بازار و استراتژی پرکردن گپ را ارائه می دهد. معامله گران می توانند با مشاهده واکنش قیمت در این سطوح، فرصت های معاملاتی خود را برنامه ریزی کنند.

دیدگاه ها/11/25/2024

اندیکاتور TSI (True Strength Index) : اندیکاتور TSI یا شاخص قدرت واقعی ابزاری پیشرفته در تحلیل تکنیکال است که برای اندازه گیری قدرت روند و شناسایی تغییرات قیمتی در بازارهای مالی طراحی شده است. این اندیکاتور با استفاده از داده های قیمتی و محاسبات نرم شده (Double Smoothing) تغییرات قیمت را تحلیل کرده و به معامله گران کمک می کند تا نقاط اشباع خرید یا فروش و تغییرات احتمالی روند را شناسایی کنند. برای استفاده از اندیکاتور بر روی لینک زیر کلیک کنید : اضافه کردن اندیکاتور FxTricks TSI در تریدینگ ویو ویژگی های کلیدی اندیکاتور TSI: محاسبه دقیق قدرت روند : TSI با استفاده از تغییرات قیمت (Price Change) و نرم سازی دو مرحله ای (Double EMA) قدرت واقعی حرکت قیمت را محاسبه می کند و اطلاعات دقیق تری نسبت به اندیکاتورهای سنتی ارائه می دهد. خط سیگنال : اندیکاتور شامل یک خط سیگنال (EMA از TSI) است که به معامله گران کمک می کند نقاط ورود و خروج مناسب را شناسایی کنند. سفارشی سازی تنظیمات : کاربران می توانند دوره های بلند (Long)، کوتاه (Short) و سیگنال را تنظیم کنند تا اندیکاتور را با استراتژی معاملاتی خود هماهنگ کنند. نمایش واضح بصری : اندیکاتور با خطوط رنگی (آبی برای TSI و صورتی برای سیگنال) و خط صفر به عنوان مرجع، درک بصری آسانی از شرایط بازار فراهم می کند. واترمارک و اطلاعات تماس : این اندیکاتور شامل واترمارک و اطلاعات تماس با وب سایت و شبکه های اجتماعی (FxTricks.ir) است که امکان ارتباط با توسعه دهنده را فراهم می کند. عملکرد فنی اندیکاتور: اندیکاتور TSI تغییرات قیمت (Price Change) را محاسبه کرده و با استفاده از دو مرحله نرم سازی EMA (میانگین متحرک نمایی) مقادیر نهایی را تولید می کند. این محاسبات باعث می شود TSI نسبت به تغییرات کوچک قیمت حساس بوده و در عین حال نویزهای بازار را فیلتر کند. کاربرد اندیکاتور در معاملات: تشخیص نقاط اشباع خرید و فروش : مقادیر بالای صفر نشان دهنده قدرت خرید و مقادیر زیر صفر نشان دهنده فشار فروش هستند. مقادیر بسیار بالا یا پایین می توانند نقاط اشباع را نشان دهند. شناسایی تغییرات روند : تقاطع خط TSI با خط سیگنال یا خط صفر می تواند سیگنال های ورود یا خروج را ارائه دهد. تأیید روند : معامله گران می توانند از TSI برای تأیید قدرت روند در کنار سایر ابزارهای تکنیکال استفاده کنند. معاملات در تایم فریم های مختلف : اندیکاتور در تایم فریم های مختلف (از یک دقیقه تا روزانه) قابل استفاده است و برای معاملات کوتاه مدت و بلندمدت مناسب است. تنظیمات اندیکاتور: دوره بلند (Long) : پیش فرض 21، برای نرم سازی اولیه تغییرات قیمت. دوره کوتاه (Short) : پیش فرض 21، برای نرم سازی ثانویه. دوره سیگنال : پیش فرض 9، برای محاسبه خط سیگنال. واترمارک : امکان فعال/غیرفعال کردن نمایش واترمارک و تنظیم رنگ آن. نمایش اطلاعات تماس : نمایش وب سایت (FxTricks.ir) و شبکه های اجتماعی با قابلیت تنظیم رنگ و پس زمینه. نحوه فعال سازی اندیکاتور: اندیکاتور را به چارت خود اضافه کنید. تنظیمات دلخواه (دوره ها، رنگ ها و نمایش واترمارک) را از منوی تنظیمات اندیکاتور اعمال کنید. نقاط کلیدی (تقاطع ها و سطوح اشباع) را برای تصمیم گیری معاملاتی تحلیل کنید. نتیجه گیری: اندیکاتور TSI ابزاری ساده اما قدرتمند برای معامله گران پرایس اکشن و تحلیل گران تکنیکال است که به دنبال شناسایی قدرت روند و نقاط بازگشت بازار هستند. با تنظیمات منعطف و نمایش بصری واضح، این اندیکاتور می تواند به بهبود استراتژی های معاملاتی کمک کند. برای استفاده، کافیست آن را به چارت خود در تریدینگ ویو اضافه کنید و از قابلیت های آن بهره مند شوید! برای اطلاعات بیشتر، به وب سایت FxTricks.ir مراجعه کنید یا در شبکه های اجتماعی با @The_FxTricks همراه شوید.

آموزش/5/2/2025

های و لو (High Low) در فارکس: کلید تشخیص سوئینگ ها، اینترمدیت ها، BOS و CHoCH برای معاملات هوشمندانه تر مقدمه: چرا تشخیص های و لو در فارکس حیاتی است؟ خب، دوباره سلام به همه شما فعالان و علاقه مندان بازارهای مالی! امروز می خواهیم در مورد یکی از پایه ای ترین و در عین حال حیاتی ترین مفاهیم در تحلیل تکنیکال و معامله گری صحبت کنیم: های و لوها (Highs and Lows) . شاید در نگاه اول ساده به نظر برسد، اما باور کنید یا نه، درک عمیق و انتخاب صحیح های و لوها، زیربنای اصلی موفقیت یا عدم موفقیت ما در بازارهای پرنوسانی مثل فارکس است. اگر نتوانیم به درستی تشخیص دهیم کدام اوج (High) و کدام کف (Low) برای تحلیل و تصمیم گیری ما قابل قبول است و کدام یک صرفاً یک نوسان کوچک و بی اهمیت، در واقع بخش بزرگی از پازل تحلیل بازار را از دست داده ایم. پس بیایید با هم سفری داشته باشیم به دنیای این نقاط کلیدی و ببینیم چطور می توانیم با انتخاب درستشان، شانس موفقیت خودمان را به طور چشمگیری افزایش دهیم. دو نوع اصلی های و لو: سوئینگ در برابر اینترمدیت اگر بخواهیم به صورت کلی نگاه کنیم، ما با دو مدل اصلی از های و لوها در چارت های قیمتی سروکار داریم: سوئینگ های (Swing High - SWH) و سوئینگ لو (Swing Low - SWL) اینترمدیت های (Intermediate High - ITH) و اینترمدیت لو (Intermediate Low - ITL) حالا سوال اصلی اینجاست: فرق این دو دسته با هم چیست و چرا تشخیص اینکه یک نقطه اینترمدیت است یا سوئینگ، اینقدر برای ما اهمیت دارد؟ سوئینگ های و لو: نبض نوسانات بازار به زبان ساده، هر حرکت نوسانی و موج گونه ای که در بازار اتفاق می افتد، برای ما یک سوئینگ به وجود می آورد. کلمه "سوئینگ" (Swing) در لغت به معنای نوسان یا موج است. پس هر کدام از این قله ها و دره هایی که در نمودار قیمت می بینیم، به نوعی می توانند یک سوئینگ های یا یک سوئینگ لو باشند. بازار دائماً در حال نوسان است، بالا و پایین می رود و این حرکات، سوئینگ ها را شکل می دهند. پس در نگاه اول، هر اوج و کفی که می بینیم، یک سوئینگ است. اینترمدیت های و لو: نقاط عطف مهم و سازنده تغییر روند (CHoCH) اما داستان اینترمدیت ها کمی متفاوت است. اینترمدیت ها های و لوهای عادی نیستند؛ آن ها نقاطی هستند که یک اتفاق مهم تر را در بازار رقم می زنند: چنج آف کرکتر (Change of Character - CHoCH) . برای دوستانی که با مفاهیم ICT (Inner Circle Trader) آشنایی کمتری دارند، بگذارید کمی بیشتر توضیح بدهم. ما به طور کلی دو نوع شکست ساختار (Structure Break) در بازار داریم: بریک آف استراکچر (Break of Structure - BOS): تصور کنید یک روند مشخص از قبل در بازار داشته ایم، مثلاً یک روند صعودی. در این روند، قیمت سقف ها و کف های بالاتری می سازد. اگر قیمت بیاید و آخرین سقف معتبر قبلی را بشکند و به حرکت صعودی خود ادامه دهد، به این شکست ساختار که در جهت روند اصلی اتفاق افتاده، "بریک آف استراکچر" یا به اختصار BOS می گوییم. در واقع BOS تأییدی بر ادامه روند فعلی است. چنج آف کرکتر (Change of Character - CHoCH یا ChOk): حالا سناریوی دیگری را در نظر بگیرید. فرض کنید یک روند نزولی داریم که در آن، قیمت دائماً کف ها و سقف های پایین تری (Lower Lows and Lower Highs) می سازد. ما انتظار داریم این روند ادامه پیدا کند. اما ناگهان، قیمت به جای اینکه یک سقف پایین تر بسازد و به نزول ادامه دهد، می آید و آخرین سقف معتبر نزولی (Lower High) را از بالا می شکند و یک سقف بالاتر (Higher High) ایجاد می کند. این اتفاق نشان می دهد که "شخصیت" و جهت بازار در حال تغییر است. به این نوع شکست ساختار که منجر به تغییر جهت بالقوه روند می شود، "چنج آف کرکتر" می گوییم. طبیعتاً، پس از وقوع CHoCH و تغییر روند (مثلاً از نزولی به صعودی)، اگر قیمت در روند جدید خود سقف های جدیدتری بسازد، آن شکست ها دیگر BOS در جهت روند صعودی جدید خواهند بود، نه CHoCH. ارتباط بین انواع های/لو و انواع شکست ساختار حالا به بحث اصلی برگردیم: سوئینگ های و سوئینگ لوها، معمولاً بریک آف استراکچرها (BOS) را برای ما می سازند. آن ها نقاطی در دل یک روند هستند که شکستشان نشان دهنده ادامه همان روند است. اینترمدیت های و اینترمدیت لوها، چنج آف کرکترها (CHoCH) را برای ما می سازند. این ها های و لوهای بسیار مهمی هستند که شکست ساختار پس از آن ها، می تواند نشانه ای از تغییر جهت کلی بازار باشد. "اینترمدیت" در اینجا به معنای یک های یا لوی "متوسط" اما "مهم" است؛ یک نوسان عادی نیست، بلکه نقطه ای است که پس از آن یک حرکت قدرتمند و یک اتفاق مهم (تغییر روند) شکل گرفته. مثلاً اگر یک روند صعودی داشته باشیم و ناگهان قیمت بیاید و آخرین کف معتبر (که منجر به بالاترین سقف شده) را بشکند و روند را به نزولی تغییر دهد، آن سقفی که قبل از این شکست و تغییر روند ایجاد شده بود، دیگر یک سوئینگ های ساده نیست، بلکه یک اینترمدیت های (ITH) مهم است. و بالعکس، اگر در یک روند نزولی، قیمت بیاید و آخرین سقف معتبر را بشکند و روند را صعودی کند، آن کفی که قبل از این تغییر ایجاد شده بود، یک اینترمدیت لو (ITL) خواهد بود. اهمیت اینترمدیت ها در معاملات چرا اینقدر روی اینترمدیت ها تاکید داریم؟ چون مبنای محاسبات ما، لگ هایی که برای تحلیل در نظر می گیریم، اردرهایی که پیدا می کنیم و سیگنال های معاملاتی که به دنبالشان هستیم، عمدتاً بر اساس اینترمدیت هاست. ما با سوئینگ های و لوهای عادی کاری نداریم، مگر در شرایط خاصی که بعداً به آن می پردازیم. ما به دنبال بالاترین های و پایین ترین لو هستیم، اما کدام ها؟ آن هایی که اینترمدیت هستند و توانسته اند روند را تغییر دهند. مثال عملی روی چارت: تشخیص گام به گام بیایید با یک مثال روی چارت، این مفاهیم را مرور کنیم. فرض کنید این قسمت از چارت را داریم بررسی می کنیم و بخش های بعدی هنوز شکل نگرفته اند. شناسایی روند و BOS: ما یک روند صعودی را می بینیم. اینجا یک لو (کف) داریم که نسبت به کف قبلی، بالاتر است (Higher Low). و این هم آخرین های (سقف) ماست. بازار حرکت می کند و این های شکسته می شود. چون روند قبلی صعودی بوده و سقف شکسته شده هم در جهت صعود است، ما اینجا یک بریک آف استراکچر (BOS) صعودی داریم. شناسایی سوئینگ های و سوئینگ لو جدید: پس از BOS، های قبلی ما دیگر معتبر نیست و های جدیدی در این نقطه شکل گرفته است. این می شود سوئینگ های (SWH) جدید ما. کفی هم که منجر به این سقف جدید شده (یا مجموعه ای از کف های نزدیک به هم که می توان پایین ترین آن ها را در نظر گرفت)، سوئینگ لو (SWL) ما خواهد بود. برخی تحلیل گران ممکن است نزدیک ترین کف را بگیرند، برخی دیگر کف عمیق تر در آن لگ را. اگر قرار باشد این SWH به یک اینترمدیت تبدیل شود، معمولاً تفاوت چندانی نمی کند کدام یک از این کف های نزدیک را به عنوان SWL در نظر بگیرید، هرچند انتخاب کف نزدیک تر، سیگنال تغییر را زودتر می دهد. شرط مهم شکست ساختار: کلوز با بادی کندل! یک نکته فوق العاده مهم: ما شکست ساختار (چه BOS و چه CHoCH) را با شدو (Shadow) یا سایه کندل نمی پذیریم. حتماً باید بدنه (Body) کندل در آن سوی سطح ساختاری بسته شود. حتی اگر یک بخش کوچکی از بادی هم باشد، کافیست. اگر قیمت فقط با شدو از سطح عبور کند و برگردد، برای ما شکست ساختار محسوب نمی شود. در مثال ما، اگر قیمت با شدو از SWL عبور کند، شکست نیست. شکست زمانی اتفاق می افتد که یک کندل با بادی زیر SWL بسته شود. وقوع چنج آف کرکتر (CHoCH) و تشکیل اینترمدیت های (ITH): فرض کنید بازار پس از تشکیل SWH جدید، به جای ساختن یک سقف بالاتر (Higher High)، می آید و SWL قبلی ما را با بادی کندل می شکند و یک کف پایین تر (Lower Low) می سازد. روند صعودی ما چه بود؟ سقف و کف بالاتر. وقتی ناگهان کف ما تبدیل به کف پایین تر می شود، یعنی روند صعودی دیگر برقرار نیست و به یک روند نزولی تغییر کرده است. این تغییر روند باعث می شود که شکستی که اتفاق افتاده، دیگر BOS نباشد، بلکه یک چنج آف کرکتر (CHoCH) نزولی باشد. حالا اتفاق مهمی افتاده! آن سقفی (SWH) که منجر به این CHoCH شد (بالاترین سقفی که قبل از تغییر روند نزولی داشتیم)، دیگر یک سوئینگ های ساده نیست. این سقف برای ما تبدیل به یک اینترمدیت های (ITH) می شود. این دقیقاً همان سقف مهمی است که ما به دنبالش بودیم و مبنای سیگنال گیری ما در آینده خواهد بود. تشکیل اینترمدیت لو (ITL): پس از CHoCH نزولی، بازار به حرکت نزولی خود ادامه می دهد و یک سوئینگ لو جدید می سازد. حالا اگر قیمت برگردد و آخرین سقف معتبر (که منجر به این کف جدید شده) را بشکند و یک سقف بالاتر بسازد، دوباره یک CHoCH (این بار صعودی) اتفاق افتاده است. در این حالت، آن کفی که قبل از این CHoCH صعودی شکل گرفته بود، تبدیل به اینترمدیت لو (ITL) ما می شود. استفاده از اینترمدیت ها برای ورود به معامله (در همان تایم فریم) حالا که هم ITH و هم ITL خود را پیدا کرده ایم، (بدون در نظر گرفتن سایر تاییدیه ها و صرفاً بر مبنای این مفهوم)، می توانیم در لگ های حرکتی که این اینترمدیت ها را ساخته اند، به دنبال نواحی ورود بگردیم. نکته حیاتی: لگ ها و های و لوهایی که پیدا می کنید، ورودتان هم باید در همان تایم فریم باشد. یعنی شما نمی توانید لگ یک ساعته را پیدا کنید، بعد بروید در تایم فریم یک دقیقه دنبال نقطه ورود بگردید. اگر در تایم فریم ۱۵ دقیقه اینترمدیت های و لو خود را پیدا کرده اید، ورود هم باید در ۱۵ دقیقه اتفاق بیفتد. به همین دلیل است که ما گاهی در تایم فریم یک دقیقه تحلیل می کنیم و در همان تایم فریم هم نقطه ورود پیدا می کنیم. مثال عملی ورود: فرض کنید ITH خود را در تایم فریم ۱۵ دقیقه پیدا کرده ایم. می توانیم در ناحیه ای نزدیک به این سقف (مثلاً یک اردر بلاک یا ناحیه عرضه و تقاضا) به دنبال نقطه ورود برای فروش باشیم. استاپ لاس (Stop Loss): اگر می خواهید خیلی امن باشد، پشت سقف ITH. در غیر این صورت، بسته به تبحر و تایم فریمی که کار می کنید و اینکه چقدر در جهت روند تایم بالاتر هستید، می توانید استاپ های کوچک تری هم در نظر بگیرید (مثلاً پشت یک ساختار داخلی کوچکتر). اگر در جهت روند تایم بالا باشید، معمولاً استاپ های کوچک تری جواب می دهند. حد سود (Take Profit - TP): یک تارگت منطقی می تواند کفی باشد که CHoCH از آنجا شروع شده یا اولین ناحیه تقاضای معتبر پیش رو. در مثالی که روی چارت بررسی کردیم، دیدیم که با پیدا کردن ITH، یک معامله فروش با ریوارد به ریسک حدود ۴ تا ۶ در تایم فریم ۱۵ دقیقه قابل دستیابی بود. تکلیف عملی برای شما: برای اینکه این مفاهیم به خوبی برایتان جا بیفتد، یک تمرین عملی برایتان دارم: چارت های طلا (XAU/USD)، یورو به دلار (EUR/USD) و پوند به دلار (GBP/USD) را باز کنید. تایم فریم را روی ۱۵ دقیقه تنظیم کنید. از تاریخ اول ژوئن (June) تا آخرین روز معاملاتی جاری (مثلاً ۲۹ آگوست یا هر تاریخی که در آن هستید)، تمام اینترمدیت های و لوها (ITH و ITL) را روی چارت علامت بزنید و پیدا کنید. نکاتی برای استفاده از TradingView و انجام تمرین: استفاده از Replay: اگر می خواهید به تاریخ های گذشته بروید، از قابلیت Replay در TradingView استفاده کنید. برای دسترسی به تاریخ های دورتر، خصوصاً در تایم فریم های پایین مثل یک دقیقه (که ممکن است دیتای زیادی را به صورت عادی نشان ندهد)، پس از فعال کردن Replay، به جای "Select Bar"، از گزینه "Select Date" استفاده کنید تا بتوانید مستقیماً به تاریخ مورد نظرتان بروید. تنظیمات ظاهری چارت: یک تریدر حرفه ای، چارت حرفه ای دارد. رنگ بندی چارتتان را طوری تنظیم کنید که خوانا و منظم باشد. ذخیره تمپلیت ها: حتماً تنظیمات و ابزارهایی که زیاد استفاده می کنید (مثل خطوط BOS و CHoCH با رنگ ها و استایل های مشخص) را به عنوان تمپلیت ذخیره کنید تا هر بار مجبور به تنظیم مجدد نباشید. پیشنهاد رنگ و استایل: BOS: خط چین (Dashed line) - قرمز برای نزولی، سبز برای صعودی. CHoCH: خط صاف ممتد (Solid line) - قرمز برای نزولی، سبز برای صعودی. SWH/SWL: یک رنگ مشخص (مثلاً بنفش). ITH/ITL: یک رنگ متفاوت و متمایز (مثلاً آبی یا زرد). معمولاً حرف "o" در وسط مخفف هایی مثل BoS یا CHoCH کوچک نوشته می شود، چون "of" یک حرف ربط است. برای ذخیره تمپلیت یک ابزار (مثل خط)، پس از تنظیم شکل و متن آن، روی گزینه "Template" و سپس "Save As..." کلیک کنید و یک نام برای آن انتخاب کنید. دفعه بعد با کشیدن خط و انتخاب نام تمپلیت از لیست، تنظیمات اعمال می شود. جمع بندی و حرکت به سوی مباحث بعدی امیدوارم این توضیحات در مورد های و لوها، سوئینگ ها، اینترمدیت ها، BOS و CHoCH برایتان مفید بوده باشد. این مفاهیم، الفبای تحلیل ساختاری بازار هستند. لطفاً تمرینتان را با دقت انجام دهید. هر زمان که این تمرین ها تایید شد و احساس کردید به خوبی بر این موضوعات مسلط شده اید، به سراغ مباحث بعدی خواهیم رفت. موفق و پرسود باشید! حالا که با این مفاهیم کلیدی آشنا شدید، تجربیات و سوالات خود را در مورد تشخیص های و لوها در بخش کامنت ها با ما و سایر دوستانتان به اشتراک بگذارید. آیا شما از این روش برای تحلیل بازار استفاده می کنید؟

آموزش/11/2/2024

دو قانون طلایی لگ شناسی در فارکس: تشخیص دقیق شکست های ساختار (CHoCH و BOS) با فیبوناچی و گن باکس مقدمه: چرا تشخیص درست "لگ"ها در معاملات حیاتی است؟ سلام به همه شما معامله گران و علاقه مندان به بازارهای مالی! امروز می خواهیم در مورد یکی از مباحث پایه ای اما فوق العاده مهم در تحلیل تکنیکال و پرایس اکشن صحبت کنیم: لگ شناسی و تشخیص صحیح شکست های ساختار . همه ما می دانیم که حرکت قیمت در بازارها به صورت خطی نیست، بلکه شامل حرکات اصلی (لگ ها) و استراحت ها (اصلاحات) می شود. تشخیص درست اینکه یک لگ چه زمانی به پایان رسیده و یک شکست ساختار (Break of Structure یا BOS) یا تغییر ماهیت روند (Change of Character یا CHoCH) واقعاً اتفاق افتاده، می تواند تفاوت بین یک معامله سودآور و یک ضرر ناخواسته باشد. خیلی وقت ها اندیکاتورها یا حتی چشم ما، شکست هایی را نشان می دهند که در واقعیت "نویز" بازار هستند و منجر به تصمیمات اشتباه می شوند. در این مقاله، می خواهم دو قانون و دو ابزار قدرتمند را به شما معرفی کنم که به کمک آن ها می توانید با اطمینان بیشتری لگ ها را شناسایی کرده و شکست های واقعی را از نویز تشخیص دهید. پس با من همراه باشید تا این مسیر را قدم به قدم طی کنیم. ابزارهای کلیدی ما: فیبوناچی برای CHoCH و گن باکس برای BOS برای اینکه مطمئن بشیم آیا اون شکستی که در چارت می بینیم درست بوده یا نه، باید از دو تا ابزار در کنار تشخیص لگ هامون استفاده بکنیم. این دو ابزار به ما کمک می کنند تا استراحت های قیمت رو به درستی ارزیابی کنیم. فیبوناچی (Fibonacci Retracement): اولین چیزی که ازش استفاده می کنیم، ابزار فیبوناچی هست. ما از فیبوناچی برای تشخیص "استراحتِ چنج آف کاراکتر (CHoCH)" استفاده می کنیم. پس یادتون باشه، فیبوناچی مخصوص CHoCH هست. گن باکس (Gann Box): و برای "بریک آف استراکچرها (BOS)" از گن باکس استفاده می کنیم. نگران نباشید، الان هر دوتاشون رو بهتون نشون میدم چی هستن و چجوری ازشون استفاده می کنیم. بخش اول: فیبوناچی و تشخیص استراحت در چنج آف کاراکتر (CHoCH) خب، اولین چیزی که تنظیم می کنید و یاد می گیرید، استفاده از فیبوناچی برای تشخیص چنج آف کاراکتر هست. لطفاً تنظیمات رو دقیقاً به شکلی که من الان دارم توضیح میدم انجام بدید. کدام ابزار فیبوناچی؟ ما از ابزار "فیبوناچی ریتریسمنت (Fibonacci Retracement)" استفاده می کنیم. توی اکثر پلتفرم های تحلیلی مثل تریدینگ ویو، اگر سربرگ سوم از ابزارهای سمت چپ رو باز بکنید، اولین گزینه معمولاً فیبوناچی ریتریسمنت هست (شورتکات Alt+F هم براش کار می کنه). چگونه فیبوناچی ریتریسمنت را رسم کنیم؟ جهت رسم: ما فیبوناچی ریتریسمنت رو "در جهت حرکت" لگ CHoCH می کشیم. یعنی: اگر چنج آف کاراکتر ما نزولی هست (روند صعودی به نزولی تغییر کرده)، فیبوناچی رو از "بالا به پایین" می کشیم. اگر چنج آف کاراکتر ما صعودی هست (روند نزولی به صعودی تغییر کرده)، فیبوناچی رو از "پایین به بالا" می کشیم. نقاط اتصال: فیبوناچی را از قسمتی که چنج آف کاراکتر برای ما اتفاق افتاده (یعنی از سوئینگ هایِ High یا Low اصلی که منجر به CHoCH شده) تا "پایین ترین نقطه ای" (در CHoCH نزولی) یا "بالاترین نقطه ای" (در CHoCH صعودی) که این لگِ CHoCH به خودش دیده، رسم می کنیم. مثال عملی (CHoCH نزولی): فرض کنید یک روند صعودی داشتیم و قیمت یک سوئینگ لو قبلی رو شکسته و یک CHoCH نزولی ایجاد کرده. ما فیبوناچی رو از سوئینگ هایِ (Swing High) بالای اون لگ نزولی که CHoCH رو ساخته، تا سوئینگ لویِ (Swing Low) اون لگ می کشیم. دقت کنید، حتی اگر کندل نزولی اصلی بسته شده باشه ولی کندل بعدی با شدو کمی پایین تر اومده باشه، ما شدوی اون کندل بعدی رو به عنوان پایین ترین نقطه (سوئینگ لو) در نظر می گیریم. تنظیمات اعداد فیبوناچی برای CHoCH: وقتی فیبوناچی رو برای CHoCH می اندازیم، ما فقط به سه تا عدد توی این فیبوناچی نیاز داریم: 0 (صفر) 1 (یک) 0.236 (صفر ممیز دویست و سی و شش) این سه عدد برای پیدا کردن "رست (Rest)" یا استراحت چنج آف کاراکتر و اینکه کجا این استراحت تموم میشه، حیاتی هستند. (در تنظیمات فیبوناچی خودتون می تونید سایر سطوح رو غیرفعال کنید تا چارت خلوت تر بشه). قانون طلایی استراحت CHoCH: زمانی که این لگ حرکتیِ CHoCH، حداقل به اندازه 0.236 یا ۲۳.۶ درصد استراحت (اصلاح) می کنه، اون موقع می تونیم شکست بعدی رو ازش بپذیریم و اون CHoCH رو معتبر بدونیم. نکته بسیار مهم: اگر این چنج آف کاراکتر، بنا به هر دلیلی، کمتر از سطح ۰.۲۳۶ فیبوناچی اصلاح کنه و بعد حرکت قبلی خودش رو ادامه بده (مثلاً در CHoCH نزولی، لو قبلی رو بشکنه)، اون لگ CHoCH در واقع "اکسپند (Expand)" میشه. یعنی هی باز میشه، بزرگتر میشه و ما اون شکست اولیه رو به عنوان یک CHoCH کامل و تایید شده قبول نمی کنیم چون استراحت درستی نداشته. پس برای چنج آف کاراکتر، ما حداقل یک استراحت ۲۳.۶ درصدی (حدوداً ۲۳ یا ۲۴ درصد) رو نیاز داریم که ببینیم. بعد از استراحت معتبر CHoCH چه اتفاقی می افتد؟ خب، فرض کنیم CHoCH نزولی ما اتفاق افتاده و قیمت هم به اندازه کافی (حداقل تا ۰.۲۳۶) استراحت کرده. حالا اگر قیمت بیاد و اون سوئینگ لویِ CHoCH رو بشکنه، اینجا یک "بریک آف استراکچر (BOS)" جدید برای ما شکل میده و روند نزولی ادامه پیدا می کنه. حالا که صحبت از BOS شد، یادآوری می کنم که گفتیم فیبوناچی رو ما برای CHoCH استفاده می کنیم. برای BOSها دیگه باید سراغ ابزار بعدی، یعنی گن باکس بریم. بخش دوم: گن باکس و تشخیص استراحت در بریک آف استراکچر (BOS) حالا رسیدیم به بریک آف استراکچرها. برای تشخیص اعتبار BOS، از ابزار گن باکس (Gann Box) استفاده می کنیم. این ابزار هم معمولاً در همون سربرگ سوم ابزارهای تحلیلی (کنار فیبوناچی ها) پیدا میشه. چگونه گن باکس را برای BOS رسم کنیم؟ جهت و نقاط اتصال: دقیقاً مثل فیبوناچی، گن باکس رو هم از "سوئینگ هایِ (Swing High) جدیدمون" که برامون ساخته شده تا "سوئینگ لویِ (Swing Low) جدیدمون" (در روند نزولی) می کشیم. در روند صعودی هم از سوئینگ لو به سوئینگ های رسم میشه. تنظیمات اعداد گن باکس برای BOS: اعداد مهمی که در گن باکس برای این منظور نیاز داریم، اینها هستند: 0 (صفر) 0.5 (نیم یا ۵۰ درصد) 1 (یک) در تنظیمات گن باکس: تمام "تایم لول ها (Time Levels)" رو خاموش (غیرفعال) کنید. "پرایس لول ها (Price Levels)" فعال باشند و روی اعداد ۰، ۱ و ۰.۵ تنظیم شوند. بک گراند (Background) می تونه باشه یا نباشه، رنگش پررنگ یا کم رنگ باشه؛ اینا دیگه سلیقه ای هست و هر جور خودتون راحتید می تونید تنظیم کنید. فرقی در تحلیل نمی کنه. مورد دیگه ای در مورد تنظیمات گن برای این کار وجود نداره. قانون طلایی استراحت BOS با گن باکس: پس برای تشخیص و تایید بریک آف استراکچرها، من گن باکس رو می کشم. اگر اصلاحات و استراحت های قیمت، توی "ناحیه سبز" من (منظور ناحیه بین سطح ۰.۵ و ۰ یا بین ۰.۵ و ۱، بسته به جهت روند است، یعنی بیشتر از نیم یا ۵۰ درصد لگ اصلی) اتفاق بیفته، ما شکست بعدی (BOS بعدی) رو می پذیریم. اگر استراحت ها تا ناحیه سبز (یعنی حداقل ۵۰ درصد اصلاح) نیان، اون شکست برای ما قابل قبول نیست و احتمالاً نویز هست یا لگ قبلی اکسپند شده. مثال عملی با گن باکس (روند نزولی): فرض کنید یک BOS نزولی داشتیم. گن باکس رو از های به لوی اون لگ می کشیم. قیمت برمی گرده و تا بالای سطح ۰.۵ گن باکس اصلاح می کنه (یعنی وارد ناحیه سبز میشه). حالا اگر قیمت بیاد و لویی که با گن باکس مشخص کردیم رو بشکنه، این یک BOS معتبر دیگه است. حالا می خواهیم شکست بعدی رو بسنجیم. دوباره گن باکس رو برمی داریم (چون الان داریم راجع به BOSها صحبت می کنیم، دیگه CHoCH نیستیم). از سوئینگ هایِ بالای لگ جدید تا سوئینگ لویِ پایینش می کشیمش. تشخیص نویز با گن باکس: فرض کنید در این مثال، اندیکاتور یک BOS دیگه به سمت پایین نشون داده. اما وقتی گن باکس رو روی لگ قبلی میندازیم، می بینیم که قیمت اصلاً به اندازه ۵۰ درصد اصلاح نکرده و بعد اون "شکست" اتفاق افتاده. پس این BOS که اندیکاتور نشون داده، یک "نویز" هست، یا به عبارت دیگه، اون سوئینگ لویِ قبلی در واقع "اکسپند" شده، کش اومده، بزرگتر شده. این بریک آف استراکچر درست نیست و ما اصلاً حسابش نمی کنیم. این یک باگ یا خطای اندیکاتور (یا تحلیل چشمی ما) محسوب میشه. انتظار برای اصلاح مناسب: حالا در همین مثال، صبر می کنیم. اگر قیمت بیاد و یک استراحت ۵۰ درصدی (ورود به ناحیه سبز گن باکس) انجام بده و "بعد" از اون بیاد و سوئینگ لویِ پایین رو بشکنه، اون موقع می تونیم یک بریک آف استراکچر معتبر داشته باشیم. فرض کنید این اتفاق میفته. بله! الان اینجا میشه سوئینگ هایِ جدید من و اینجا میشه سوئینگ لویِ جدید من. باز دوباره من به یک استراحت حداقل ۵۰ درصدی (نیم درصدی) با گن باکس نیاز دارم که بعد اگر به سمت پایین شکست، BOS رو بپذیرم، یا اگر به سمت بالا شکست، چنج آف کاراکتر (CHoCH) رو بگیرم. بخش سوم: بازگشت به CHoCH و استفاده مجدد از فیبوناچی (تغییر روند از نزولی به صعودی) فرض کنید در ادامه روند نزولی قبلی، قیمت به جای اینکه بعد از یک اصلاح ۵۰ درصدی، BOS نزولی بده، میاد و یک سوئینگ هایِ مهم رو به سمت بالا می شکنه. تشخیص نویز در تغییر روند: دقت کنید! اگر قیمت قبل از شکستن اون سوئینگ های (که می تونه CHoCH باشه)، اصلاح ۵۰ درصدی نسبت به لگ نزولی قبلی خودش رو با گن باکس انجام نداده باشه، اون حرکت صعودی که های رو شکسته، احتمالاً یک CHoCH نویز هست و برای ما قابل قبول نیست. در نتیجه، BOS بعدی که بعد از اون CHoCH نویز اتفاق میفته هم طبیعتاً نویز خواهد بود. CHoCH معتبر صعودی: کجا چنج آف کاراکتر واقعی برای ما اتفاق میفته؟ زمانی که قیمت در روند نزولی، یک اصلاح ۵۰ درصدی با گن باکس انجام داده، و "سپس" به جای ایجاد BOS نزولی، میاد و یک سوئینگ هایِ معتبر رو به سمت بالا می شکنه. اینجا دیگه به جای BOS نزولی، یک CHoCH صعودی برای ما اتفاق افتاده. پس این ساختار تبدیل میشه به چنج آف کاراکتر برای ما. اعمال قانون فیبوناچی برای CHoCH صعودی جدید: حالا که وارد یک چنج آف کاراکتر جدید "صعودی" شدیم، چیکار می کنیم؟ دقیقاً! برمی گردیم سراغ فیبوناچی. فیبوناچی ریتریسمنت رو برمی داریم. از "سوئینگ لوم" (پایین ترین نقطه لگ CHoCH صعودی) تا "سوئینگ هایِ جدیدم" (بالاترین نقطه اون لگ CHoCH صعودی) فیبوناچی رو می کشیم. حالا منتظر چی هستیم؟ بله، حداقل ۲۳.۶ درصد استراحت (ورود قیمت به ناحیه بین سطوح ۰ و ۰.236 فیبوناچی که از پایین به بالا کشیدیم). اگر این استراحت اتفاق بیفته (که در مثال ویدیویی می بینیم اتفاق افتاده)، اون موقع این CHoCH صعودی برای ما تایید میشه و می تونیم BOS بعدی (صعودی) رو در نظر بگیریم. در مثال، قیمت بعد از این استراحت ۲۳.۶ درصدی، حرکت کرده و هایِ CHoCH رو شکسته و یک BOS صعودی معتبر ایجاد کرده. جمع بندی و هدف نهایی: مکانیکی کردن تشخیص و فیلتر نویز سعی کردم این قوانین رو یه جورایی "مکانیکی" کنم که راحت بتونید ساختارها و شکست های معتبر رو تشخیص بدید. اینکه من هی میگم "ما باید نویزها رو بگیریم"، دقیقاً هدف همینه. شما با استفاده از این دو قانون و دو ابزار (فیبوناچی برای CHoCH و گن باکس برای BOS) می تونید اون نویزهایی که اندیکاتورها نشون میدن یا حتی با چشم در نگاه اول به نظر شکست میان، فیلتر کنید و ایرادات تحلیل رو به حداقل برسونید. امیدوارم این توضیحات بهتون کمک کرده باشه. این دو قانون، پایه های مهمی برای درک صحیح حرکات بازار و گرفتن تصمیمات معاملاتی بهتر هستند. تمرین کنید، روی چارت های مختلف این قوانین رو پیاده کنید تا چشمتون عادت کنه و بتونید به سرعت شکست های واقعی رو از نویز تشخیص بدید. موضوع دیگه ای فعلاً نیست. موفق و پرسود باشید!

آموزش/11/8/2024

صفر تا صد تحلیل ساختار در تریدینگ ویو: راهنمای جامع اشتراک گذاری لینک و تشخیص BOS و CHoCH معتبر سلام به همه فعالان و علاقه مندان بازارهای مالی! امروز می خواهیم به یکی از چالش های رایج و در عین حال بسیار مهم در تحلیل و همکاری تیمی بپردازیم: اشتراک گذاری صحیح لینک های تریدینگ ویو و مهم تر از آن، تحلیل دقیق ساختارهای بازار مثل بریک آو استراکچر (BOS) و چنج آو کرکتر (CHoCH). خیلی وقت ها پیش میاد که یک تحلیل خوب رو می بینیم، اما وقتی خودمون بازش می کنیم، یه چیز دیگه ای می بینیم! یا اینکه در تشخیص این ساختارها دچار اشتباه میشیم و در نهایت، معاملاتمون اونطور که باید پیش نمیره. پس با من همراه باشید تا قدم به قدم این موارد رو با هم بررسی کنیم. قدم اول: چطور لینک های تریدینگ ویو را درست باز کنیم و ببینیم؟ خب، اولین قدم برای اینکه بخواهید لینک های تحلیلی که دوستانتون براتون می فرستن رو باز کنید، چیه؟ وقتی توی تلگرام یا هر پیام رسان دیگه ای روی لینک تحلیل یک نفر کلیک می کنید، تریدینگ ویو براتون باز میشه. اما نکته اینجاست: چیزی که شما می بینید، چارت اون فرده، اما با توجه به واچ لیست خودتون ، نه واچ لیستی که اون فرد برای خودش ساخته. این یعنی چی؟ یعنی شما دارید تحلیل اون فرد رو روی نمادی که در واچ لیست خودتون فعاله، چک می کنید. پس اگر مثلا من تحلیل طلا رو براتون می فرستم، شما هم حتما باید همون طلایی که من توی چارتم بررسی کردم رو باز کنید. فرض کنید من دارم XAUUSD از بروکر OANDA رو تحلیل می کنم، شما هم باید دقیقا همین نماد رو انتخاب کنید. اگر نماد شما مثلا XAUUSD از یک بروکر دیگه باشه یا اصلا یک جفت ارز دیگه مثل EURUSD باشه، تحلیلی که من روی طلا انجام دادم رو به درستی نخواهید دید. پس یادتون باشه، عین همون چارت رو دقیقا باز کنید. یه نکته دیگه هم هست، بعضی از شماها وقتی لینک رو به اشتراک می ذارید، روی گزینه "View-only" (فقط مشاهده) این کار رو انجام می دید. این خوب نیست! باید جوری باشه که ما بتونیم تنظیمات رو تغییر بدیم، ابزارها رو جابجا کنیم و خلاصه، قابلیت تغییر و تنظیم رو داشته باشیم. پس وقتی می خواین لینک رو شیر کنید (از طریق گزینه Copy link یا تنظیمات Sharing)، حتما جوری شیر کنید که دسترسی لازم برای بررسی کامل وجود داشته باشه. پس اگر می گید "باز می کنم چیزی نشون نمی ده" یا "جریان چیه؟"، جریان اینه که شما دارید نماد خودتون رو روی لینک اون فرد چک می کنید و طبیعیه که تحلیل اون فرد رو نشون نمی ده. اولین چیزی که چک می کنید: نماد و بروکر! همونطور که گفتم، نمادی که اون فرد تحلیل کرده، خیلی مهمه. البته از الان به بعد، چون قراره بهتون بگم از کدوم بروکر استفاده کنید، نمادهاتون یکسان میشه و عملا این مشکل براتون پیش نمیاد. ولی فعلا حواستون باشه. محدودیت تایم فریم در لینک های اشتراک گذاری شده یه نکته خیلی مهم دیگه: شما فقط می تونید تحلیل رو در همون تایم فریمی ببینید که شخص لینک رو از روش کپی کرده و به اشتراک گذاشته. یعنی اگر من لینک تحلیلم رو از روی تایم فریم ۱۵ دقیقه ام کپی کنم و بهتون بدم، شما هم فقط تایم فریم ۱۵ دقیقه رو می تونید ببینید و نمی تونید تایم فریم های دیگه رو چک کنید. مگه اینکه هر کس برای هر تایم فریم بخواد جداگانه لینک بده. البته ما بعدا که حرفه ای تر شدیم، بیشتر روی تایم فریم یک دقیقه کار می کنیم و دیگه با بقیه تایم فریم ها کار زیادی نداریم. پس می تونید تحلیل های همدیگه رو تو همون تایم فریم یک دقیقه چک کنید. این از موضوع باز کردن لینک ها و چک کردن تحلیل های همدیگه. موضوع دوم: بریم سراغ تحلیل بریک آو استراکچر (BOS) و چنج آو کرکتر (CHoCH) خب، موضوع دومی که می خوایم در موردش صحبت کنیم، اون بریک آو استراکچرها و چنج آو کرکترهایی هست که اتفاق میفته. یا به قول ادریس که همیشه بهم تذکر میده کامل نگم و می گه "چاک ها و باس ها"! می گفت اینقدر کامل نگو، من قاطی می کنم، یه بار خلاصه بگو! (می خندد) یک سوال از ناصر: والا نمی دونم ناصر جان که چه تنظیماتی رو می تونید بیارید که بتونید اندیکاتورها و تنظیمات همدیگه رو هم ببینید. من هر چی بوده در همین حد می دونم. حالا اگر کسی می تونه توضیحات بیشتری بده، دیگه اون با خودشه. معرفی و تنظیمات اندیکاتور SMC Structures and FVG فعلا برای شروع، اندیکاتوری که می خوام بندازید روی چارتتون، اندیکاتور "SMC Structures and FVG" هست. اون اندیکاتور اصلی تر و کامل تر رو بعدا بهتون میدم. این رو بندازید تا بریک آو استراکچرها (BOS) و چنج آو کرکترها (CHoCH) رو بهتون نشون بده. تنظیماتش رو هم دارید روی تصویر می بینید که چجوری گذاشتم: Fair Value Gap (FVG): ما کلا فِروَلیو گپ رو نمی خوایم نشون بده، پس اصلا فعال نیست. Current Structure: استراکچر حال حاضر رو هم نمی خوایم نشون بده، پس این هم غیرفعاله. Break with candle's body: این گزینه حتما فعال باشه براتون. این خیلی مهمه که شکست ساختار با بدنه کندل تایید بشه. (به تصویر اشاره می کند) این تیکه، اینجا، حتما فعال باشه. تنظیمات ظاهری: اینجا می تونید رنگ و استایل ساختارها رو درست کنید. من خودم بریک آو استراکچرها رو همیشه خط چین (Dashed) می ذارم. بقیه تنظیمات هم بسته به سلیقه خودتون قابل تغییره. Structure Fibonacci: این ها هم فعلا نیاز نیست، چون ما کارنت استراکچر رو فعال نمی کنیم. این اندیکاتور میاد براتون بریک آو استراکچرها و چنج آو کرکترها رو ترسیم می کنه و بهتون نشون میده. فعلا با همین کارتون رو راه بندازید تا بریم سراغ اندیکاتور بعدی که کامل تره. وقتی بخوایم حرفه ای تر کار کنیم، از اون یکی استفاده می کنیم و با این خیلی کار خاصی نداریم. سوال: عددشو تا چند میشه؟ (منظور تعداد ساختارهایی که اندیکاتور نشان می دهد) فکر می کنم تا خیلی زیاد می تونید این کار رو بکنید، ولی بسته به سرعت اینترنتتون و اینکه جواب بده... آها، رفت! فکر کنم ۵۰ تا بیشتر نمیشه. آره، ۵۰ تا بیشتر نمیشه. تحلیل عملی چارت طلا با استفاده از ریپلی مود و مفاهیم BOS و CHoCH حالا برای اینکه بخواید در گذشته چارت رو تحلیل کنید و این ساختارها رو ببینید، بهتون میگم چیکار کنید. چون اندیکاتور بیشتر از ۵۰ تا ساختار اخیر رو نشون نمیده، اگه بخواین تاریخ های خیلی دورتر رو ببینید، مجبورید از ریپلی مود تریدینگ ویو استفاده کنید. فرض کنید می خوایم طلا رو در تایم فریم ۱۵ دقیقه از اول ماه جون (June) تحلیل کنیم. فعال کردن ریپلی مود: برید روی گزینه ریپلی مود. انتخاب تاریخ: روی قسمت تاریخ ها، "Select date" رو بزنید. میریم توی ماه جون، از اول جون شروع می کنیم و چارت رو پلی می کنیم تا تحلیلش کنیم. الان یه بار دیگه براتون توضیح میدم که این مفاهیم روی چارت لایو (در حالت ریپلی) چطور کار می کنه تا کامل براتون جا بیفته. تشخیص لگ معتبر و استفاده از ابزار گن (Gann Fan) آخرین چیزی که ما اینجا (در شروع تحلیل ریپلی) داریم می بینیم، یک بریک آو استراکچر (BOS) هست. اما با توجه به چیزی که دفعه قبل بهتون گفتم، این BOS برای ما تایید شده نیست. چرا؟ چون اگه بیایم ابزار گن رو بندازیم از سقف لگ تا کف لگ، می بینیم که قیمت ۵۰ درصد این لگ رو استراحت نکرده (پولبک نزده). پس این لگ ما اصطلاحا "کش میاد" و اون BOS که فکر می کردیم اتفاق افتاده، در واقع هنوز معتبر نیست. بریک آو استراکچر واقعی زمانی اتفاق میفته که قیمت وارد ناحیه سبز رنگ گن (بالای ۰.۵) بشه و بعد از اون، اگه کف رو بشکنه، می تونیم تصمیم بگیریم که لگ بعدی شکل گرفته. پس استفاده از گن چجوری بود؟ اون لگی که داریم و فکر می کنیم باس قبلی روش اتفاق افتاده رو مشخص می کنیم. ابزار گن رو برمی داریم. در روند نزولی، از سقف لگ تا کفش می کشیم. (در روند صعودی برعکس، از کف به سقف) اگر قیمت برگشت و بیش از ۵۰ درصد (وارد ناحیه سبز رنگ بالای ۰.۵ در روند نزولی یا پایین ۰.۵ در روند صعودی) استراحت کرد و بعد ادامه داد و کف/سقف قبلی رو شکست، اون BOS اتفاق افتاده و معتبره. اگر قیمت نیومد بالا (در روند نزولی) یا پایین (در روند صعودی) استراحت کنه و کف/سقف رو بدون استراحت ۵۰ درصدی شکست، عملا اون لگ ما کش میاد و BOS قبلی نامعتبره. الان در مثالمون، می بینیم قیمت اومد و توی ناحیه ۵۰ درصد گن استراحت کرد. حالا اگر از اینجا برگرده و رو به پایین بشکنه، برای من اون شکست ساختار یا BOS اتفاق میفته. پس من میام یه خط برای کف ساختارم اینجا می ذارم. سقفم هم که اون بالاست. پس یا باید سقفم رو بزنه که یک چاک (CHoCH) برام اتفاق بیفته، یا باید کفم رو بزنه که یک باس (BOS) برام اتفاق بیفته. ببینیم کدوم یکی اتفاق میفته. قانون شکست ساختار: کلوز بدنه کندل اوکی. قیمت اومد پایین و یک تاچ به خط کف داشتیم. ولی قانون ما برای باس یا چاک چیه؟ حتما باید بدنه کندل شکننده، زیر یا بالای اون خط ساختار بسته بشه (کلوز کنه). درسته الان با شدو تاچ شد، اما برای ما مبنا قرار نمی گیره. اگه دقت کنید، اندیکاتور هم اول اون باس رو نشون داد، بعد برش داشت. چرا؟ بخاطر اینکه بدنه کندل زیرش بسته نشد. برگشت. من به اندیکاتور دستور دادم که اگر با کندل بادی بسته نشد، اون شکست رو تحویل نگیره. ببینید چقدر داره تلاش می کنه و برمی گرده بالاش بسته میشه. آها! خب الان بسته شد. الان زیرش بسته شد و این باس ما دیگه اتفاق افتاد. حالا اون لگ قبلی ما دیگه اعتبارش رو از دست داده و یک بریک آو استراکچر جدید اتفاق افتاده. ما باید منتظر بمونیم ببینیم این لگ جدید تا کجا می خواد ادامه پیدا کنه و از کجا می خواد استراحتش رو شروع کنه تا همراهش بریم. دوباره میام یه گن می کشم. چگونه سقف و کف را برای کشیدن گن به درستی انتخاب کنیم؟ بچه ها برای اینکه گن رو بکشید، بذارید یه راهنمایی بکنم. اینجا کفمون بود که شکسته شد، درسته؟ سقف قبلی هم اون بالا بود. حالا وقتی می خواین سقف و کف جدید رو برای لگ فعلی انتخاب کنید، شاید بپرسید: "مریم، من کدوم های (High) یا لو (Low) رو انتخاب کنم؟" مثلا اگه چندتا های نزدیک به هم داریم، کدوم معتبره؟ بذارید براتون راحتش کنم: در یک روند نزولی: بین دو خط ساختار قبلی تون (یعنی بین سقف و کفی که باس قبلی روش اتفاق افتاده)، بالاترین نقطه ای که می بینید، میشه های (High) جدیدتون برای کشیدن گن. در یک روند صعودی: بین دو خط ساختار قبلی تون، پایین ترین نقطه ای که می بینید، میشه لوی (Low) جدیدتون. الان در مثال ما که روند نزولیه، بین سقف و کف قبلی، سه تا های داریم. کدوم یکی از همه بالاتره؟ وسطی. پس این میشه های جدید من. لو هم که همین کف جدیدمونه که BOS روش اتفاق افتاده. پس های های دیگه برای ما مهم نیستن. حالا گن رو روی این های و لوی جدید می کشیم و منتظر می مونیم تا ۵۰ درصدش استراحت بکنه. اوکی، اومد و ۵0 درصد رو استراحت کرد. حالا یا باید برگرده پایین و خط پایین (کف لگ) رو بشکنه (که میشه BOS بعدی)، یا بره بالا و خط بالا (سقف لگ) رو بشکنه و برای ما چاک (CHoCH) اتفاق بیفته. نکته: این چاکی که اندیکاتور این وسط نشون داده، باگه! چون سقف اصلی ما اون بالاتره. ما هنوز به اون سقف نرسیدیم. همچنین این BOS اینجا هم باگه و معتبر نیست. وقوع چنج آو کرکتر (CHoCH) خب، اینجا روی این کندل، بدنه کندل بالای خط سقف لگ ما بسته شد. پس عملا الان چنج آو کرکتر (CHoCH) ما اینجا اتفاق افتاد. ما الان اینجا یک چاک صعودی داریم. (رنگش رو سبز می کنم که بدونید صعودیه. نمی نویسم که بعدا گیج نشید!) حالا که چاک صعودی اتفاق افتاده: لومون (Low) که سر جای خودش هست (کف قبلی که چاک از اونجا شروع شده). هایمون (High) هم الان با شکست سقف قبلی اتفاق افتاده. استفاده از فیبوناچی برای پولبک در روند جدید حالا باید ببینیم چه اتفاقی می خواد بیفته. ابزار فیبوناچی رو برمی داریم و روی این لگ جدید (از لو تا های چاک) میندازیم. یکی از اشتباهاتی که توی بعضی از بچه ها دیدم اینه که جهت کشیدن فیبوناچی رو اشتباه انجام میدن. قانون کشیدن فیبوناچی (و گن): وقتی روندمون صعودیه (چاک سبز و صعودی داریم): فیبوناچی رو باید از پایین به بالا بکشید. مثل بالا رفتن از پله ها! شما از پله ها از پایین میرید بالا. وقتی روندمون نزولیه: فیبوناچی رو باید از بالا به پایین بکشید. مثل پایین اومدن از پله ها! چرا این مهمه؟ چون اون موقع ناحیه استراحتی (معمولا بین ۰.۵ تا ۰.۶۱۸ یا حتی ۰.۷۸۶ فیبوناچی) که شما منتظرش هستید، فرق می کنه. اگه من این فیبوی صعودی رو برعکس (از بالا به پایین) بکشم، اون موقع باید تا خیلی پایین تر صبر کنم و هر برگشتی در ناحیه درست، برای من تایید شده نیست. ولی وقتی درست (از پایین به بالا) می کشم، اگه قیمت تا ناحیه ۵۰ درصد فیبوناچی اصلاح کنه و بعد حرکت کنه، اون BOS بعدی برای من قابل قبوله. در مثال ما، اصلاح و استراحت اتفاق افتاد. اگه از بالا (سقف لگ فعلی) بشکنه، ما یک باس صعودی داریم. اگه برگرده از پایین (کف لگ فعلی) بشکنه، یک چاک نزولی جدید داریم. اوکی. ببینید، قیمت اومد و از بالا بست و ما یک باس (BOS) صعودی جدید داریم. حالا باید سقف جدیدمون رو منتظر بمونیم ببینیم کجا می تونه باشه. کف جدیدمون کجاست؟ چون الان روند صعودی شده، بین دو تا استراکچر قبلی (کف و سقفی که BOS قبلی روش اتفاق افتاده)، پایین ترین کفی که می تونم داشته باشم کدومه؟ در مثال ما، سه تا کف داریم. اونی که از همه پایین تره، میشه کف جدید من. سقف رو هم باید منتظر بمونیم ببینیم از کجا برمی گرده. اگه برگشت، اون میشه سقف جدیدمون. اوکی. این شد سقفم، اینم شد کفم. پس یا برمی گرده این کف منو می زنه و چاک نزولی به وجود میاد، یا برمی گرده و میره بالا ادامه میده و یه باس صعودی دیگه برامون اتفاق میفته. میام گن رو می کشم روش (چون روند صعودیه، از کف به سقف). پس باید وارد ناحیه سبز رنگ گن (زیر ۰.۵) بشه تا اصلاحش برای من تایید بشه. خب، متاسفانه وارد ناحیه سبز نشد. بذار ببینم، شد واقعا یا نشد... می خواستیم اینجا بگیریم. با ارفاق حالا شاید می شد. کسایی که اینجا باس رو گرفتن، اوکیه، قابل قبوله. اگه نه، پس این لگ ما کش اومده و همچنان باهاش به سمت بالا حرکت می کنیم و منتظر استراحت معتبر می مونیم. ببینیم استراحتش اتفاق میفته یا نه... نه، همچنان نه. داره میره بالا. یک چاک نزولی دیگر و نویزهای بازار اوکی. الان استراحتش اتفاق افتاد (وارد ناحیه سبز گن شد). این چنج آو کرکتری که اندیکاتور اینجا نشون داده برای ما قابل قبول نیست، چون کف اصلی ما اون پایین تره و هنوز برای کفمون اتفاقی نیفتاده. الان قیمت تو ناحیه استراحته. اگه از اینجا برگرده بره بالا و سقف رو بزنه، ما یه باس داریم. اگر نه، برگرده بیاد پایین و کف رو بزنه، اون موقع چاک نزولی برامون اتفاق میفته. اوکی. الان اومد پایین، اینجا کف رو برای ما زد. پس الان اینجا من یک چنج آو کرکتر (CHoCH) نزولی دارم. دوباره گن رو پاک می کنم و منتظر می مونیم تا ببینیم آیا توی فیبوناچی (این بار از بالا به پایین، چون روند نزولی شده) استراحت اتفاق میفته یا نه. ببینید چقدر اینجا باگ (ساختار نامعتبر یا نویز) گرفتیم! فکر کنم یه باگمون اینجا بود، یکی اینجا، یکی اینجا، این یکی، اون یکی... الان فکر کنم یه شش هفتایی نویز وجود داره اینجا. خب الان اصلاحش و استراحتش روی فیبوناچی اوکیه. اگه برگرده پایین و دوباره استراکچر پایینمون (کف لگ) رو بزنه، ما می تونیم بگیم که یک باس نزولی برامون اتفاق افتاده. اگه برگرده بره بالا (سقف لگ)، یه چاک صعودی جدید برامون اتفاق میفته. ببینیم چه اتفاقی میفته... میره بالا یا میاد پایین... اوکی. رفت بالا، بالا هم بست! پس الان ما یک چاک صعودی جدید داریم. قبلی ها رو پاک می کنم. این چاک جدیدی که ما اینجا داریم، از کف تا سقفش باید یک استراحت داشته باشه. اهمیت فیلتر کردن نویزها (ساختارهای مینور) بچه ها حواستون باشه، من نمیگم این ساختارهای داخلی که فیلتر می کنیم اشتباهه ها! نه، اینا همه چاک ها و بریک آو استراکچرهای مینور (کوچک) هستن. ولی ما در سیستممون دنبال اینیم که نواحی قطعی تر و قوی تر رو بگیریم. برای همین این نیمچه های وسط رو در نظر نمی گیریم. اینا واقعا نویز محسوب میشن. ببینید، اینجا این چنج آو کرکتر (اشاره به یکی از نویزها)، اگه می خواستی این چاک رو در نظر بگیری و مثلا می خواستی روی اوردر بلاکش بای بزنی، استاپ میشدی. بعد این یکی رو می خواستی بگیری، می خواستی روی اوردر بلاکش سل بزنی، استاپ میشدی. بعد دوباره این یکی رو که می گرفتی، اصلا به اوردر بلاکش نرسیده بود که بخواد فعال بشه. اینو می گرفتی، دوباره رو اوردر بلاکش استاپ میشدی. این یکی هم اگه می گرفتی، اصلا فعال نشده. یعنی می خوام بگم این نویزهایی که داریم راجع بهش صحبت می کنیم، اینا همه استاپ هایی هست که با این روش داره فیلتر میشه. سوال: اگه با شدو هم ۵۰ درصد رو (در گن یا فیبو برای اصلاح) بشکنه، قبوله؟ بله. برای اصلاح ها و استراحت ها، حتی رسیدن شدو هم برای ما کافیه. ما بدنه کندل رو فقط برای شکست ساختار (BOS یا CHoCH) در نظر می گیریم. اینکه اصلاحش شدویی بوده یا بدنه زیرش بسته، مهم نیست. همینقدر که قیمت به اون سطح برسه، کفایت می کنه. چرا BOS ها مهم هستند، حتی اگر تمرکز ما بر CHoCH ها باشد؟ ما خیلی روی بریک آو استراکچرها (باس ها) زوم نمی کنیم. چرا؟ چون تمام ستاپ ما بر اساس چاک ها اتفاق میفته. ولی ناچاریم تسلط کافی هم روی باس ها داشته باشیم. چرا؟ چون اگه باس رو درست نکشی، چاک درست در نمیاد! چاک چه زمانی اتفاق میفته؟ زمانی که شما منتظری روند ادامه پیدا کنه (یعنی باس اتفاق بیفته)، اما قیمت برمیگرده و خلاف روند، ساختار قبلی رو میزنه. اگر روند ادامه پیدا می کرد و مثلا رو به پایین می رفت، خب اوکی، یه باس دیگه اتفاق میفته و برای ما مهم نیست. اما اگر برگرده بالا و بخواد ساختار رو بشکنه، حالا مهم میشه که کدوم سقف رو داره برای من میزنه؟ کدوم یکی برای من چاک محسوب میشه که من در نظرش بگیرم؟ آیا این های کوچیک چاکه؟ یا اون های اصلی تر؟ به نوعی، باس ها مهم میشن به خاطر اینکه اون چاک های درست و معتبر رو برای شما شکل میدن. ولی در حالت کلی، برای ما چاک (همون چنج آو کرکتر یا تغییر شخصیت روند) اهمیت داره. چرا؟ چون ما بر اساس این تغییر شخصیت ها معامله می کنیم. دلایل دیگر برای نادیده گرفتن ساختارهای داخلی (مینور) به دو دلیل اصلی ما با این ساختارهای داخلی (اینترنال یا مینور) کار نداریم: محدودیت های پراپ فرم و استاپ های متوالی: مخصوصا شماهایی که روی حساب های پراپ کار می کنید، تعداد استاپ های پشت سر هم براتون خیلی مهمه. به خاطر اون محدودیت لیمیت ضرر روزانه ای که دارید، پشت سر هم استاپ نخوردن براتون یه گزینه خیلی مهم محسوب میشه. اگر بخواهید روی هر ساختار کوچکی وارد معامله شوید، احتمال استاپ خوردن های متوالی بیشتر می شود. اسپرد و عدم امکان اجرای معاملات با استاپ بسیار کوچک: ببینید، عملا وقتی اندازه کل ستاپتون، مثلا اینجا رو بخوایم ورود بگیریم و استاپمون اینجا باشه، کلا سه پیپه! شماهایی که روی بروکرهای، خب، بروکرهای معمولی کار می کنید، با کارگزاری هایی که اسپرد بالایی دارن، از این سه پیپی که میذاری، عملا کلش اسپرده! چون موقع ورود، قیمت ۱۰-۱۵ پوینت بالاتر باز میشه، موقع بستن هم که خود به خود قیمت ۱۰-۱۵ پوینت پایین تره. یعنی احتمال اینکه شما حتی بی خودی هم استاپ بخوری، خیلی میره بالا. پس عملا اون ورودهای بهینه ای که می تونه ریوارهای خیلی بالا بهتون بده، فقط روی چارت (در تئوری) امکان پذیره. یعنی شما فقط می تونید نقاشیشو بکشید، نمی تونید روی حساب واقعی اجراش کنید. چون اگه شما بخوای اینجا ورود بکنی و استاپت رو بذاری اینجا سه پیپ (که الان داریم راجع به تایم فریم ۱۵ دقیقه صحبت می کنیم و این کندل بهتون سه و نیم پیپ میده؛ این کندل اگر تو تایم فریم یک دقیقه باشه، به شما یه پیپ هم نمیده، یعنی اندازه استاپتون زیر ۱۰ پوینته!)، بهترین سرورهایی که می تونید داشته باشید برای طلا، مثل سرورهای فیوژن من، در بهترین حالت ۵ پوینت و در بدترین حالت ۱۲-۱۳ پوینت اسپرد دارن. یعنی من به محض اینکه وارد شم، استاپ می خورم اگر بره تو اون حالت بدش که ۱۲-۱۳ پوینته، چون اندازه استاپ من میشه ۱۰ پوینت! پس اینجور ورودها، ورودهای قشنگی برای نقاشی کردن میشه، اما در واقعیت عملا نمی تونید اجراش کنید. برای همینه میای می بینی خب من بک تست می گیرم، درسته از ۱۰ تا مثلا شش تاش استاپ می خوره ولی چهار تاش تی پی میده، تی پی های خوب هم میده، در نهایت مثبت میشه توی بک تستی که دارم می گیرم یا توی فوروارد تستی که دارم می گیرم. پس چرا میام رو پراپ لیمیت می خورم؟ مگه میشه آخه مثلا من ۱۰ تا معامله باز کردم رو پراپم، باید منطقا چهار تاش تی پی بده حداقل به من. پس چرا مثلا هشت تاش استاپ خورده؟ چون اون دو سه تای دیگه ای که استاپ خورده، بخاطر بحث اسپرد و اینجور چیزا شما رو از بازار انداخته بیرون. واسه همینه عملا در واقعیت نمی تونی اجراش بکنی. پس باید یه جوری انتخاب بکنیم که نه سیخ بسوزه نه کباب. نه خیلی اندازه استاپمون زیاد و چرت و پرت باشه که خیلی بزرگ باشه، نه اندازه استاپمون خیلی کوچیک باشه. ما هر دو تا رو نمی تونیم اجرا بکنیم. یکی از ایرادهایی که خیلی از این به قول خودشون "صفر پیپ زن ها" دارن همینه. واقعا استاپ های نزدیک میذارن و به راحتی میخورن. در واقعیت هم شاید قیمت به استاپشون نمی رسه ها، توی بروکر خودشون میخورن. چرا؟ چون اسپرد و کمیسیون و اینجور چیزا توی سیستمشون اذیت می کنه. پس یکی از دلایل خیلی مهمی که ما این اینترنال ها رو نمی گیریم، اینه که درسته که می تونن ریوارهای خیلی خوب و بالا بهمون بدن، اما از اون طرف هم ایراد کار اینه که ما روی بروکر نمی تونیم واقعا اجراش بکنیم. هم از نظر حجمی هم امکانش برامون وجود نداره. شما اگه بخواید ۲ درصد یا حتی ۱ درصد هم روی حساب ۲۵ هزار دلاری ریسک بکنین، یعنی ۲۵۰ دلار. ۲۵۰ دلار برای یک پیپ استاپ، شما باید دو و نیم لات وارد شی روی طلا! کدوم یکی از این سیستم ها یا پراپ ها با اهرم یک به پنجاه یا یک به صد می تونه به شما اجازه بده مثلا دو سه تا معامله دو سه لاتی رو همزمان باز بکنید؟ ممکنه حتی بهتون گیر بدن که معامله پرریسک و پرخطر انجام دادید. پس علت اینکه نمیریم سراغش این موضوعه. و خب از اون طرف هم وین ریتش میاد پایین. من شخصا آدمی ام که وین ریت برام خیلی بیشتر اهمیت داره. تاثیر عمق پولبک بر قدرت روند ببینید، هر چی این استراحت (پولبک) کمتر باشه (مثلا فقط تا سطح ۵۰ درصد فیبوناچی یا گن باشه و نه عمیق تر)، احتمال برگشتش رو به بالا (در روند صعودی) و استاپ نخوردنتون بیشتره، اما توقع حرکت های خیلی بزرگتر رو هم نباید ازش داشته باشید. این استراحت می تونه دقیقا روی خود ۵۰ باشه، می تونه رو ۶۰ باشه، می تونه رو ۷۰ باشه، می تونه رو ۸۰ باشه (منظور سطوح فیبوناچی است). روی هر کدوم اینا می تونه اتفاق بیفته. اما معمولا اگر استراحت، یک استراحت خوبی باشه که یک بیس خوبی براتون بسازه، میره که یک حرکت خوبی رو هم شکل بده. اما از اون طرف هم میشه نگاهش کرد: هرچی این استراحت کمتر باشه، در واقع داره قدرت اون روند رو به شما نشون میده. یعنی آقا اونقدر بایرها (خریداران) زیاد بودن تو بازار که شما حتی فرصت نکردی ۵۰ درصد استراحت کنی، یا بیشتر از ۵۰ درصد نذاشتن استراحت بکنی. تا زمانی که استراحت ۵۰ درصد به پایین باشه (یعنی به سمت سطوح با درصد کمتر مثل ۳۸.۲ یا ۲۳.۶ در فیبوناچی برای پولبک روند صعودی، یا برعکس برای روند نزولی)، برای ما اوکیه. ممکنه از خود ۵۰ برگرده، ممکنه یه ذره پایین تر بیاد و برگرده. مهم نیست برامون. جمع بندی و نکات پایانی امیدوارم این توضیحات در مورد اشتراک گذاری لینک ها و تحلیل ساختارهای BOS و CHoCH براتون مفید بوده باشه. یادتون باشه، کلید موفقیت در این بازار، درک عمیق ساختارها و فیلتر کردن نویزهاست. با تمرین و تکرار، چشم شما به این الگوها عادت می کنه و می تونید با اطمینان بیشتری وارد معاملات بشید. موفق و پرسود باشید!

آموزش/12/10/2024

صفر تا صد تحلیل ساختار بازار با اسمارت مانی (قسمت چهارم): تشخیص CHoCH و BoS با اندیکاتور و فیبوناچی کلید درک حرکات بازار در دستان شماست! سلام به همه شما فعالان و علاقه مندان بازارهای مالی! در این قسمت از سری آموزش های "صفر تا صد"، می خواهیم یک قدم بسیار مهم در مسیر حرفه ای شدن در تحلیل تکنیکال، خصوصاً با رویکرد محبوب اسمارت مانی (Smart Money Concepts - SMC) برداریم. امروز یاد می گیریم چطور با استفاده از یک اندیکاتور خاص و تنظیمات دقیق، به همراه ابزار قدرتمند فیبوناچی، "تغییر شخصیت بازار" یا همان چنج آف کاراکتر (CHoCH) و "شکست ساختار" یا بریک آو استراکچر (BoS) را شناسایی کنیم. این مفاهیم، ستون فقرات تحلیل اسمارت مانی هستند و درک درست آن ها می تواند دید شما را به چارت کاملاً متحول کند. پس با ما همراه باشید تا با هم، باگ های احتمالی در تحلیل را بگیریم و به نتایج بهتری برسیم. معرفی و تنظیم اندیکاتور کلیدی: اسمارت مانی کانسپت پرابیبیلیتی (اکسپو) اولین قدم برای شروع، به روزرسانی ابزار تحلیلی مان است. از این به بعد، از اندیکاتوری به نام "اسمارت مانی کانسپت پرابیبیلیتی (اکسپو)" یا به انگلیسی "Smart Money Concept Probability (Expo)" استفاده خواهیم کرد. لطفاً این اندیکاتور را روی پلتفرم تریدینگ ویو خود پیدا و نصب کنید. تنظیمات اندیکاتور: برای اینکه تحلیل هایمان با هم همخوانی داشته باشد، تنظیمات اندیکاتور را به شکل زیر تغییر دهید: مقدار اول: ۲۵ مقدار دوم: ۱۰ رنگ بندی: انتخاب رنگ ها کاملاً سلیقه ای است و می توانید مطابق با راحتی چشم خودتان آن را شخصی سازی کنید. پرمیوم و دیسکانت: فعلاً تیک گزینه های مربوط به پرمیوم و دیسکانت را بردارید، چون بعداً با استفاده از یک اندیکاتور دیگر، این مفهوم را به طور کامل پوشش خواهیم داد. این اندیکاتور، شکست های ساختار را به صورت SMS (Sell Market Shift) و BMS (Buy Market Shift) برای شما مشخص می کند. البته، همانطور که قبلاً هم گفتیم، مبنای اصلی تحلیل ما، همان "چنج آف کاراکتر"هایی است که خودمان با دقت شناسایی می کنیم و این اندیکاتور صرفاً به عنوان یک کمک بصری عمل خواهد کرد. از کجا تحلیل را شروع کنیم؟ چارچوب زمانی در تایم فریم ۱۵ دقیقه خیلی وقت ها سوال پیش می آید که وقتی می خواهیم از وسط چارت شروع به تحلیل کنیم، باید چه بازه زمانی را در نظر بگیریم؟ (البته در آینده به طور کامل در مورد تحلیل فراکتالی و بررسی تایم فریم های مختلف صحبت خواهیم کرد). اما فعلاً فرض می کنیم که ما فقط به تایم فریم ۱۵ دقیقه دسترسی داریم. برای تشخیص روندهای معتبر در تایم فریم ۱۵ دقیقه، توصیه می شود که حداقل یک بازه زمانی یک ماهه را روی چارت خود مشاهده کنید. به عنوان مثال، اگر الان در ماه "جون" هستیم، سعی کنید چارت را طوری تنظیم کنید که بتوانید از ابتدای ماه "مِی" را هم ببینید. اگر دیدن یک ماه کامل برایتان سخت است یا صفحه نمایش کوچکی دارید، دو تا سه هفته هم می تواند کافی باشد و جواب کارتان را بدهد. گام اول: شناسایی سقف و کف های اصلی و اولین تغییر ساختار (CHoCH) پس از تنظیم بازه زمانی، بالاترین سقف و پایین ترین کفی که در آن بازه مشاهده می کنید را به عنوان نقاط مرجع اولیه در نظر بگیرید. بر اساس این نقاط، قدم به قدم شروع به تایید ساختارها می کنیم. فرض کنید بالاترین نقطه چارت، سقف ماست و پایین ترین نقطه قابل مشاهده قبل از یک شکست، کف ما. حالا قیمت حرکت می کند و با یک کندل، زیر آن کف مشخص شده، با "بادی" (Body) بسته می شود. اینجاست که می گوییم ساختار ما شکسته شده است. رسم فیبوناچی برای CHoCH: پس از مشاهده این شکست، ابزار فیبوناچی اصلاحی (Fibonacci Retracement) را برمی داریم. فیبوناچی را از بالاترین نقطه ای که ساختار ما از آنجا شروع شده (همان سقف اصلی) تا کفِ لِگی که این شکست در آن اتفاق افتاده و ادامه پیدا کرده ، می کشیم. نکته بسیار مهم: فیبوناچی را دقیقاً روی خط شکست نمی کشیم! بلکه تا جایی که حرکت نزولی پس از شکست ادامه پیدا کرده و قبل از اینکه حداقل ۲۳.۶ درصد از آن حرکت را به سمت بالا اصلاح (استراحت) کند، لگ ما ادامه دارد. پس فیبوناچی را تا انتهای این حرکت نزولی (قبل از اصلاح ۲۳.۶٪) امتداد می دهیم. بنابراین، اگرچه خط شکست ساختار ما در یک نقطه مشخص است، اما خودِ حرکتِ شکست ممکن است ادامه پیدا کند. مبنای ما برای تعیین انتهای لگِ CHoCH، نقطه ای است که قیمت پس از آن، حداقل ۲۳.۶٪ از طول همان لگ را به سمت بالا برمی گردد و استراحت می کند. تا زمانی که این استراحت ۲۳.۶ درصدی اتفاق نیفتاده، لگ CHoCH ما هنوز تمام نشده و اصطلاحاً "کش می آید" یا "اکستند (Extend)" می شود. اهمیت شکست اولیه: تا زمانی که آن شکست اولیه (که ما به آن چنج آف کاراکتر می گوییم) اتفاق نیفتاده، هر سقف و کفی که در دل حرکت قبلی ایجاد می شود، برای ما "فیک" محسوب شده و اعتبار ساختاری اصلی را ندارند. سقف و کف معتبر ما، همان نقاطی هستند که قبل از CHoCH تعریف کرده ایم. با وقوع CHoCH، ساختار ما منتقل می شود. حالا بین این دو ناحیه (سقف اولیه قبل از CHoCH و کفی که پس از CHoCH و با تایید اصلاح ۲۳.۶٪ شکل گرفته)، بالاترین نقطه ای که بعد از شکست اولیه و به عنوان شروع اصلاح می بینیم، می تواند سقف جدید ما در ساختار جدید باشد (البته در CHoCH نزولی، سقف اولیه دست نمی خورد و ما دنبال کف جدید هستیم). کفِ CHoCH کجاست؟ قانون ۲۳.۶٪ فرض کنیم چنج آف کاراکتر (CHoCH) نزولی ما اتفاق افتاده و قیمت خط حمایت قبلی را شکسته است. سوال: کفِ این CHoCH دقیقاً کجاست؟ آیا همان اولین کندلی است که خط را شکسته؟ پاسخ: خیر! کفِ CHoCH ما، پایین ترین نقطه ای است که قیمت پس از شکست به آن می رسد قبل از اینکه یک اصلاح حداقل ۲۳.۶ درصدی به سمت بالا داشته باشد. پس اگر قیمت خط را شکست و به نزول ادامه داد، ما هم با آن ادامه می دهیم و نقطه کفِ CHoCH را مدام به سمت پایین تر منتقل می کنیم (اکستند می کنیم). هر زمان که قیمت متوقف شد و به اندازه ۲۳.۶ درصد از کل این حرکت نزولی (از سقف اولیه تا پایین ترین نقطه فعلی) به سمت بالا برگشت، آن پایین ترین نقطه، به عنوان "کفِ تایید شده لگِ CHoCH" ما شناخته می شود. سقف ساختار در CHoCH نزولی دست نمی خورد و همان سقف اولیه باقی می ماند. پس از CHoCH، نوبت به Break of Structure (BoS) می رسد خب، CHoCH نزولی ما اتفاق افتاد و کفِ آن نیز با اصلاح ۲۳.۶٪ تایید شد. سقف ما هم که همان سقف اولیه است. حالا ساختار جدیدی داریم. اگر قیمت از اینجا برگردد و سقف اولیه ما (سقف CHoCH) را به سمت بالا بشکند، یک CHoCH صعودی جدید خواهیم داشت. اما اگر قیمت به نزول ادامه دهد و کفِ تایید شده CHoCH ما را به سمت پایین بشکند، در این صورت "بریک آو استراکچر" یا BoS اتفاق افتاده است. نکته مهم در مورد کفِ BoS: فرض کنید قیمت کف CHoCH را شکسته و BoS در حال شکل گیری است. آیا اولین کندلی که زیر کف CHoCH بسته می شود، کفِ جدید BoS ماست؟ خیر! مشابه CHoCH، لگِ BoS ما نیز تا زمانی که یک اصلاح حداقل ۵۰ درصدی به سمت بالا نداشته باشد، ادامه پیدا می کند و "کش می آید". استفاده از ابزار گن (یا فیبوناچی) برای تایید لگ BoS: به محض اینکه کندلی زیر کف قبلی (کف CHoCH یا کف BoS قبلی) بسته شد و BoS اتفاق افتاد، ما ابزار گن فن (Gann Fan) یا فیبوناچی را از سقفِ آن لگِ BoS (یعنی آخرین های قبل از شکست) تا کندلی که شکست را انجام داده، می کشیم. اگر قیمت از آن کندلِ شکست، به سمت بالا برگشت و ۵۰٪ از این لگ را اصلاح کرد، آنگاه شکست ساختار (BoS) ما تایید شده و آن نقطه، کفِ جدید ما خواهد بود. اما اگر اصلاح ۵۰ درصدی اتفاق نیفتاد و قیمت به نزول ادامه داد، ما هم با آن می رویم و کفِ لگِ BoS را مدام به سمت پایین تر منتقل می کنیم (اکستند می کنیم). هر زمان که قیمت متوقف شد و به اندازه ۵۰ درصد از کل این حرکت نزولی (از سقفِ لگ BoS تا پایین ترین نقطه فعلی) به سمت بالا برگشت، آن پایین ترین نقطه، به عنوان "کفِ تایید شده لگِ BoS" ما شناخته می شود. مثال عملی از اکستند شدن لگ BoS: فرض کنید یک BoS اتفاق افتاده. گن را از سقف لگ تا کندل شکست می کشیم. قیمت کمی بالا می آید اما به ۵۰٪ گن نمی رسد و دوباره نزول می کند و کف جدیدتری می سازد. در این حالت، کفِ ما هنوز تایید نشده و لگ BoS در حال اکستند شدن است. ما نقطه پایینی گن را به کف جدید منتقل می کنیم. این فرآیند ادامه پیدا می کند. تا زمانی که اصلاح ۵۰ درصدی رخ ندهد، کفِ ما مدام پایین تر می رود و لگ کش می آید. بالاخره، قیمت به نقطه ای می رسد که پس از آن، ۵۰٪ از کل لگ نزولی اخیر را به سمت بالا اصلاح می کند. حالا! آن پایین ترین نقطه ای که قبل از این اصلاح ۵۰ درصدی ثبت شده، به عنوان "کفِ تایید شده لگ BoS" شناخته می شود. سقف این لگ BoS هم که مشخص بود (آخرین های قبل از شکست اولیه). حالا ما یک سقف و یک کفِ تایید شده جدید داریم. اگر قیمت این کف جدید را بشکند، BoS بعدی رخ می دهد. اگر سقف را بشکند، CHoCH جدیدی خواهیم داشت. وقوع CHoCH صعودی پس از یک روند نزولی: فرض کنید در یک روند نزولی هستیم و چندین BoS نزولی تایید شده داشته ایم. آخرین سقف و کف تایید شده ما مشخص است. حالا قیمت برمی گردد و به جای شکستن کف، می آید و سقفِ آخرین لگِ BoS نزولی ما را به سمت بالا می شکند و کندل در بالای آن بسته می شود. اینجا یک "چنج آف کاراکتر صعودی" یا CHoCH صعودی برای ما اتفاق افتاده است. تایید لگِ CHoCH صعودی: مشابه CHoCH نزولی، فیبوناچی را از کفِ لِگی که این شکست از آنجا شروع شده تا بالاترین نقطه ای که قیمت پس از شکست به آن می رسد (قبل از اصلاح ۲۳.۶٪ به سمت پایین) می کشیم. وقتی قیمت ۲۳.۶٪ از این لگ صعودی را به سمت پایین اصلاح کرد، آن بالاترین نقطه، "سقفِ تایید شده لگِ CHoCH صعودی" ما خواهد بود. در CHoCH صعودی، کفِ ساختار دست نمی خورد و همان کفِ لگِ CHoCH باقی می ماند. ما فقط دنبال سقف جدید هستیم. چرا؟ چون برای CHoCH، ما دنبال "اینترمدیت" (Intermediate) های یا لوها می گردیم. آن کفی که باعث این CHoCH صعودی شده، یک اینترمدیت لوی مهم است. سوال و جواب های کلیدی در درک ساختارها: در طول ویدیو، سوالات بسیار خوبی مطرح شد که به درک عمیق تر این مفاهیم کمک می کند: سوال: اگر پس از شکست اولیه برای CHoCH، قیمت ۲۰٪ اصلاح کند و دوباره به نزول ادامه دهد، آیا CHoCH معتبر است؟ پاسخ: بله، خودِ CHoCH با شکست خط اتفاق افتاده و نشان می دهد که ما از روند قبلی خارج شده ایم. اما "لِگِ CHoCH" ما هنوز تکمیل نشده و کفِ آن تایید نشده است. ما منتظر می مانیم تا اصلاح ۲۳.۶ درصدی اتفاق بیفتد تا بگوییم لگ CHoCH ما در فلان نقطه تمام شده و حالا آن کف، یک کف ساختاری معتبر است. تا قبل از آن، کفِ CHoCH مدام در حال اکسپند شدن است. این موضوع برای این مهم است که بدانیم حرکت نزولی تا کجا قدرت دارد و کی می توانیم انتظار یک بیس سازی برای حرکت بعدی (چه اصلاح، چه ادامه روند) را داشته باشیم. اگر اصلاح کافی صورت نگیرد، نمی توان انتظار داشت که قیمت قدرت کافی برای ساختن لگ بعدی BoS را داشته باشد. سوال: در یک روند صعودی، هایر لویی (Higher Low) که منجر به هایر های (Higher High) شده، آیا همیشه به عنوان کفِ سوینگ استراکچر (برای BoS) در نظر گرفته می شود؟ پاسخ: اگر آن هایر لو از یک اصلاح حداقل ۵۰ درصدیِ لگ قبلی آمده باشد و سپس رفته باشد سقف قبلی را زده باشد، بله، آن هایر لو کف معتبر سوینگ ماست. اما اگر اصلاح ۵۰ درصدی اتفاق نیفتاده باشد، آنگاه لگِ BoS ما در حال اکستند شدن است. سقف بالاتر می رود، اما کفِ معتبر ما همان کفِ قبلی باقی می ماند تا زمانی که یک اصلاح ۵۰ درصدی مناسب و سپس شکست سقف جدید رخ دهد. چرا؟ چون ما دنبال ساختارهای "ماژور" هستیم، نه "مینور". ساختارهای مینور (که با اصلاح های کوچک شکل می گیرند) اعتبار کافی ندارند و می توانند منجر به سیگنال های غلط و استاپ های متعدد شوند. ما به دنبال حرکاتی هستیم که نشان دهنده تصمیم بازیگران بزرگ بازار (بانک ها، هج فاندها) باشد. یک اصلاح مناسب و سپس یک حرکت قدرتمند برای شکست ساختار، نشان دهنده اهمیت آن ناحیه است. سوال: اگر در یک کندل، هم قیمت خط ساختار را (مثلاً برای CHoCH نزولی) بشکند، هم به زیر آن بسته شود و هم در همان کندل (با شادو) ۲۳٪ اصلاح به سمت بالا را انجام دهد، آیا معتبر است؟ پاسخ: خیر. شرط اول وقوع CHoCH یا BoS، بسته شدن کندل در زیر (برای نزولی) یا بالای (برای صعودی) خط ساختار است. شرط دوم برای تایید لگ، اصلاح (۲۳٪ برای CHoCH، ۵۰٪ برای BoS) پس از وقوع شکست و بسته شدن کندل است. اگر کندلی با شادو خط را بشکند و برگردد و بالای آن بسته شود، اصلاً شکستی رخ نداده. اگر کندلی زیر خط ببندد، و قبل از این بسته شدن، شادویی زده باشد که ۲۳٪ را پر کرده، آن شادو حساب نیست، چون هنوز خودِ CHoCH (بسته شدن کندل) اتفاق نیفتاده بود. ما اصلاح را از کندلی که شکست را تایید کرده به بعد در نظر می گیریم. سوال: اگر یک CHoCH صعودی داشته باشیم، بعد قیمت ۲۳٪ اصلاح کند، بعد برود یک BoS صعودی هم بدهد (که آن هم ۵۰٪ اصلاح کند و لگش تایید شود). حالا اگر قیمت برگردد و کفی که بین CHoCH و BoS بوده را بشکند، آیا این CHoCH نزولی جدید است یا باید حتماً کفِ اصلیِ اولیه (کفِ لگِ CHoCH صعودی) شکسته شود؟ پاسخ: در این حالت، چون لگ CHoCH صعودی و سپس لگ BoS صعودی هر دو با اصلاح های لازم (۲۳٪ و ۵۰٪) تایید شده اند، ساختار شما به طور کامل به سمت بالا منتقل شده است. حالا اگر سقفِ آخرین لگِ BoS تایید شده شکسته شود، CHoCH نزولی خواهیم داشت. دیگر نیازی نیست منتظر شکست کفِ اولیه CHoCH صعودی باشیم، چون ساختار با موفقیت به سطوح بالاتر منتقل و تایید شده است. سوال: برای اینکه بدانیم یک CHoCH معتبر است، در تایم فریم یک دقیقه چقدر باید به عقب برویم؟ پاسخ: حدود ۱۰-۱۲ روز گذشته را بررسی کنید. بالاترین یا پایین ترین نقطه معتبر در آن بازه را پیدا کنید. منظور از رفتن به گذشته این نیست که از آنجا سیگنال ورود بگیریم، بلکه می خواهیم آخرین سقف و کف معتبر ساختاری را پیدا کنیم تا تحلیل فعلی خود را بر اساس آن شروع کنیم. اگر در آن ۱۰-۱۲ روز یک روند کاملاً یک طرفه (مثلاً نزولی) با BoS های متعدد و اصلاح های ۵۰٪ تایید شده داشته ایم، به محض شکست آخرین سقفِ تایید شده آن روند نزولی، CHoCH صعودی رخ می دهد. نکته تکمیلی از یکی از دوستان (مهدی) در مورد تایید لگ: دوستان خیلی در مورد "تایید" و "تکمیل" لگ ها سوال دارند. ببینید، وقتی مثلاً یک BoS صعودی اتفاق می افتد (یعنی کندل بالای سقف قبلی می بندد)، خودِ BoS "رخ داده" و "تایید شده". اما "لِگِ" این BoS هنوز تکمیل نشده تا زمانی که ۵۰٪ اصلاح به سمت پایین را نبینیم. آن ۵۰٪ اصلاح برای "تایید سقفِ آن لگِ BoS" است، نه برای تایید خودِ BoS. همین موضوع برای CHoCH و اصلاح ۲۳ درصدی هم صادق است. ما دنبال تکمیل لگ هستیم تا بدانیم سقف یا کف جدید معتبر ما کجاست. سوال: اگر یک CHoCH نزولی داشته باشیم، و قیمت بدون اصلاح ۲۳ درصدی مناسب، بلافاصله برگردد و یک CHoCH صعودی ایجاد کند (یعنی سقف اولیه را بزند)، تکلیف چیست؟ پاسخ : این نشان می دهد که CHoCH نزولی اولیه آنقدر بی ارزش و بی اعتبار بوده که حتی نتوانسته یک لگ BoS به ما بدهد و قیمت سریعاً آن را پس گرفته. در این حالت، CHoCH نزولی اولیه فیلد شده (خورده شده) و اینترمدیت معتبری برای ما ایجاد نکرده است. مبنای ما CHoCH صعودی جدید خواهد بود. اتفاقاً این نوع ساختارها (CHoCH های پشت سر هم و مخالف جهت) می توانند نواحی ورود بسیار قوی در جهت CHoCH دوم ایجاد کنند، چون نشان دهنده قدرت زیاد آن جهت و رد شدن کامل جهت قبلی است. این می تواند در تایم فریم بالاتر صرفاً یک نویز یا بخشی از یک لگ بزرگتر باشد، اما ما در همان تایم فریمی که هستیم، با قوانین خودمان فیلترش می کنیم. اجرای عملی روی چارت (مثال طلا - XAUUSD - تایم فریم ۱۵ دقیقه - ماه جون) (در این بخش، به صورت زنده روی چارت طلا، از ابتدای ماه جون، با استفاده از حالت ریپلی (Replay) تریدینگ ویو، قدم به قدم ساختارها را بر اساس قوانین گفته شده مشخص می کند. خلاصه این مراحل به شرح زیر است): یافتن اولین CHoCH در ماه جون: ابتدا به انتهای ماه می و ابتدای جون نگاه می کنیم تا یک سقف و کف معتبر پیدا کنیم. فرضاً یک ساختار صعودی با یک BoS داشته ایم که در حال اصلاح ۵۰٪ بوده. قیمت به جای ادامه صعود، کفِ آن لگِ BoS صعودی را می شکد. اولین CHoCH نزولی ما شکل می گیرد. فیبوناچی از سقفِ لگِ CHoCH تا کندلی که شکست را انجام داده، کشیده می شود. قیمت به نزول ادامه می دهد (کش می آید) بدون اینکه ۲۳.۶٪ اصلاح کند. فیبوناچی هم با آن به پایین منتقل می شود. بالاخره، قیمت به ۲۳.۶٪ اصلاح می رسد. کفِ لگ CHoCH تایید می شود. سقف هم که مشخص است. شناسایی BoS های بعدی: قیمت برمی گردد و کفِ تایید شده CHoCH را می شکد. اولین BoS نزولی شکل می گیرد. سقفِ این لگ BoS، همان هایِ قبل از شکست است (نقطه پایان اصلاح ۲۳.۶٪ قبلی). گن (یا فیبوناچی) از این سقف تا کندلِ شکست کشیده می شود. قیمت به نزول ادامه می دهد (کش می آید) بدون اصلاح ۵۰٪. گن هم با آن پایین می رود. بالاخره، قیمت ۵۰٪ اصلاح می کند. کفِ لگ BoS تایید می شود. تکرار فرآیند: این فرآیند برای BoS های بعدی تکرار می شود: شکست کف قبلی، کشیدن گن، انتظار برای اصلاح ۵۰٪ جهت تایید کف جدید لگ. در مثالی روی چارت، چندین BoS نزولی پشت سر هم با همین روش تایید می شوند. وقوع CHoCH صعودی: پس از چند BoS نزولی، قیمت برمی گردد و سقفِ آخرین لگِ BoS نزولی تایید شده را به سمت بالا می شکد. CHoCH صعودی شکل می گیرد. فیبوناچی از کفِ لگِ CHoCH تا کندلِ شکست کشیده می شود. قیمت بلافاصله ۲۳.۶٪ اصلاح می کند. سقفِ لگ CHoCH صعودی تایید می شود. کف هم که مشخص است. ادامه با BoS های صعودی: قیمت سقفِ تایید شده CHoCH صعودی را می شکد. اولین BoS صعودی شکل می گیرد. کفِ این لگ BoS، همان لوِ قبل از شکست است. گن از این کف تا کندلِ شکست کشیده می شود. قیمت به صعود ادامه می دهد (کش می آید) و پس از مدتی ۵۰٪ اصلاح می کند. سقفِ لگ BoS تایید می شود. این فرآیند برای BoS های صعودی بعدی تکرار می شود. مشاهده کش آمدن های طولانی (اکستنشن ها): در بخش هایی از چارت (خصوصاً در مثال ماه جون و جولای که بازار ممکن است رنج تر باشد به دلیل نزدیکی به تعطیلات تابستانی)، مشاهده می شود که لگ های BoS برای مدت طولانی بدون اصلاح ۵۰٪ مناسب، به حرکت خود ادامه می دهند (کش می آیند). در این مواقع، سقف یا کف ما هنوز تایید نشده و ما همچنان با حرکت قیمت، نقطه انتهایی لگ را جابجا می کنیم. اینجاست که صبر و پایبندی به قوانین اهمیت پیدا می کند. اهمیت تایم فریم پایین تر در بازارهای رنج: در تایم فریم های بالاتر مانند ۱۵ دقیقه، در دوره های رنج (مثل تابستان)، ممکن است برای روزهای متوالی هیچ سیگنال ورود واضحی بر اساس این ساختارها دریافت نکنیم. این می تواند از نظر روانی فشار بیاورد و منجر به معاملات احساسی و خارج از استراتژی شود. در مقابل، در تایم فریم های پایین تر (مثل ۱ دقیقه)، حتی در بازارهای رنج هم معمولاً فرصت های معاملاتی بیشتری (البته با رعایت فیلترها و قوانین) پیدا می شود. منظور از "سیگنال بیشتر" در تایم پایین، نه انجام معاملات متعدد و بی حساب، بلکه داشتن ۲ تا ۴ موقعیت معاملاتی مطلوب در طول یک روز کامل معاملاتی است، که به نسبت تایم فریم بالاتر، تعداد قابل قبولی است. چرا این همه تاکید روی تایید لگ ها؟ ممکن است بپرسید چرا اینقدر روی اصلاح ۲۳.۶٪ برای CHoCH و ۵۰٪ برای BoS تاکید داریم. دلیلش این است: نویزگیری: بازارهای مالی پر از حرکات کوچک و گمراه کننده (نویز) هستند. این قوانین به ما کمک می کنند تا ساختارهای اصلی و مهم را از نویزهای بی اهمیت تشخیص دهیم. اعتبارسنجی: وقتی یک لگ حرکتی با یک اصلاح مناسب تایید می شود، یعنی آن حرکت از قدرت کافی برخوردار بوده و احتمال ادامه آن یا احترام بازار به آن سطوح بیشتر است. شناسایی نقاط ورود بهینه: پس از تایید یک لگ، می توانیم به دنبال نواحی بهینه (مانند اوردر بلاک ها، گپ های ارزش منصفانه و...) در دل آن لگ برای ورود به معاملات در جهت ساختار باشیم. بدون تایید لگ، این نواحی اعتبار کمتری دارند. جلوگیری از معاملات عجولانه: این قوانین ما را مجبور به صبر می کنند تا بازار خود را نشان دهد و از ورود به معاملاتی که هنوز شرایطشان مهیا نشده، جلوگیری می کند. جمع بندی و نکات کلیدی: از اندیکاتور "اسمارت مانی کانسپت پرابیبیلیتی (اکسپو)" با تنظیمات ۲۵ و ۱۰ استفاده کنید. CHoCH با شکست یک کف (در روند صعودی) یا سقف (در روند نزولی) با بسته شدن کندل رخ می دهد. لگِ CHoCH با اصلاح ۲۳.۶٪ فیبوناچی تایید می شود. BoS با شکست ساختار هم جهت با روند جدید (پس از CHoCH) یا ادامه روند قبلی رخ می دهد. لگِ BoS با اصلاح ۵۰٪ گن/فیبوناچی تایید می شود. تا زمانی که اصلاح های مذکور رخ ندهند، لگ های CHoCH و BoS اصطلاحاً "کش می آیند" و کف یا سقف آن ها مدام جابجا می شود. در CHoCH نزولی، سقف اولیه دست نمی خورد. در CHoCH صعودی، کف اولیه دست نمی خورد. این نقاط اینترمدیت های مهمی هستند. تمرکز بر ساختارهای ماژور و تایید شده به کاهش استاپ ها و افزایش وین ریت کمک می کند. صبوری و پایبندی مکانیکی به این قوانین، کلید موفقیت در استفاده از این روش تحلیلی است. امیدواریم این توضیحات جامع برای شما مفید بوده باشد. حالا نوبت شماست! این مفاهیم را روی چارت های مختلف تمرین کنید. سوالات و تجربیات خود را در بخش نظرات با ما و سایر دوستان به اشتراک بگذارید. به یاد داشته باشید، تسلط بر این مفاهیم نیازمند تمرین و تکرار است. در قسمت های بعدی، به سراغ فیلتر کردن بیشتر این ساختارها و پیدا کردن نقاط ورود دقیق تر خواهیم رفت. موفق و پرسود باشید!

آموزش/12/11/2024